요즘 은행 대출과 관련해서 단연 화재는 50년 만기 주택담보대출입니다. 오육 년 전쯤에 주택담보대출을 받았는데 그때만 해도 최장 만기 30년이었습니다. 30년도 길다고 생각을 했는데 이제는 50년 만기 상품들이 나오고 있습니다. 과연 이게 도움이 되는 건지 좋은 점과 나쁜 점을 알아보는 시간을 갖도록 하겠습니다.

|

|

50년 주택담보대출은 이미 많은 은행들이 내놓고 있습니다. 지난 1월이었습니다. SH수협은행을 시작으로 해서 퍼지면서 지금은 모든 지방은행들 그리고 서울에 있는 대형 시중은행들도 대부분 내놓고 있습니다. 아직 안 하고 있는 곳이 신한은행, 우리은행 정도인데 여기도 출시를 검토하고 있다고 하니까 아마 곧 출시할 것으로 보입니다.

50년 만기 주택담보대출 장점

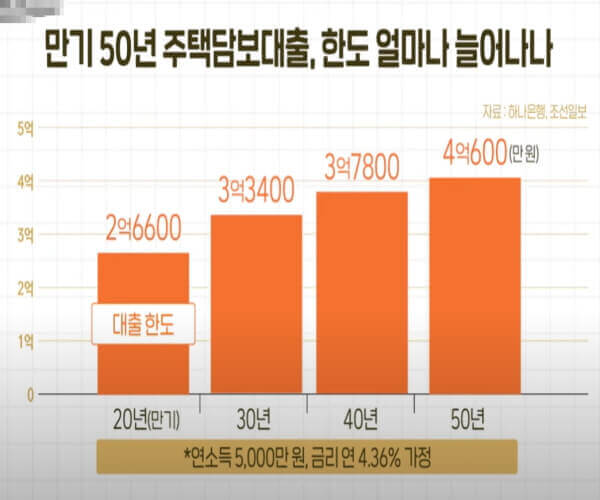

그럼 50년 만기 주택담보대출은 도대체 뭐가 좋냐? 좋은 게 확실히 있습니다. 바로 대출 액수가 늘어납니다. 지금 대출 규제에서 가장 핵심적인 게 바로 DSR(총부채원리금 상환비율)이라는 겁니다. 그래서 연소득 대비 모든 대출입니다. 주택담보대출뿐 아니라 신용대출을 다 합친 모든 대출의 연간 원리금이 은행의 경우 40%를 넘지 못하게 하는 강력한 규제를 시행하고 있습니다. 지금 창구에서 대출이 막히는 그리고 대출이 생각보다 안 나오는 모든 이유가 바로 DSR 40% 때문에 그렇습니다. 그런데 이게 만기를 50년으로 늘려놓으면 대출액수가 늘어날 수밖에 없습니다. 이유는 모든 대출의 연간 원리금 상환액이 줄어들기 때문에 그렇습니다. 당연히 30년 만기를 50년으로 늘려놓으면요. 대출의 연간 원리금은 줄어들게 됩니다. 오랜 기간 동안 분납을 하게 되면서 당연히 연간 원리금은 줄어들게 되는 구조입니다. 따라서 이 40프로 규제를 그대로 유지하더라도 여러분이 만기를 30년에서 50년으로 옮기는 순간 대출 액수는 늘어날 수밖에 없습니다.

만기 30년과 50년 대출금액 비교

|

|

실제로 계산을 한번 해볼게요. 이거는 조선일보에서 하나은행 자료를 받아서 보도한 내용을 기초로 해서 설명을 드려보겠습니다. 연소득 5000만 원 을 받는 사람이 금리 현재 연 4.36 %로 가정해 놓고 설명을 드리겠습니다. 이분이 만약에 30년 만기로 주택담보 대출을 받았다고 할 경우에 현재 소득과 금리를 가정하면 현재 30년 만기로는 3억 3400만 원 정도 주택담보대출이 가능합니다. 그런데 조건을 그대로 유지하고 만기를 30년에서 50년으로 바꾸니까 대출 가능 금액이 4억 600만 원 정도로 대출이 더 추가로 가능하다는 얘기가 되겠습니다. 만기를 50년으로 길게 하니까 앞서 말한 모든 대출의 연간 원리금 상환액 액수가 줄어들게 되면서 당연히 DSR 40%를 유지하더라도 대출 가능 액수는 더 늘어나게 되는 구조가 됩니다.

30년과 50년 원리금 비교

| 원리금 분할상환대출 시 만기별 월 납입액과 총이자 (금리 연 4.36% 가정) | ||||

|---|---|---|---|---|

| 단위 : 원 | 대출액 3억 원 | 대출액 5억 원 | ||

| 만기 | 월 납입금 | 총 이자액 | 월 납입금 | 총 이자액 |

| 20년 | 187만 5352 | 1억 5000만 | 312만 5587 | 2억 5000만 |

| 30년 | 145만 9203 | 2억 3800만 | 249만 2005 | 3억 9700만 |

| 40년 | 132만 1810 | 3억 3400만 | 220만 3017 | 5억 5700만 |

| 50년 | 122만 9539 | 4억 3800만 | 204만 9232 | 7억 3000만 |

위에 표를 보시면 매달 내야 되는 액수가 나오는데요. 만약 3억 원을 대출을 받았다고 할 경우에 현재 30년 만기로 받을 경우에는 월 원리금을 약 146만 원 정도 내야 됩니다. 그런데 이걸 50년으로 늘리니까 123만 원 정도만 내면 됩니다. 원리금이 줄어드니까 당연히 대출 액수는 늘어나게 되는 그런 구조가 됩니다. 자 그리고 만약 대출을 5억 원이라고 할 경우에 30년 만기로 하면 매달 249만 원 정도 내야 되고요. 그리고 50년으로 하니까 204만 원 정도만 내면 됩니다. 대출이 5억 원일 경우에 30년에서 50년으로 늘리니까 거의 40만 원 이상의 원리금이 줄어들게 됩니다. 이게 아까 월납입액은 30년과 50년이 분명히 차이가 있습니다. 50년으로 하니까 더 적게 내죠. 하지만 납부해야 되는 이자 총액은 어떻습니까? 30년 동안 납부하면 2억 3800만 원만 이자를 내면 되는데 50년 동안 내면 4억 3800만 원으로 거의 2억 원 돈을 더 내야 됩니다. 하지만 이거는 보시기에 따라 다르게 생각할 수 있습니다. "야 2억 원이나 더 내면 나 안 할래" 하는 분들도 있고요. 30년을 50년으로 늘린다는 건 20년의 기간을 더 준다는 얘기입니다. 그래서 20년의 기간을 생각하면 "나 2억 원 더 내겠다" 이렇게 선택을 하시는 분도 계실 것으로 생각이 됩니다. 그리고 대출을 5억 원으로 늘리면 이 갭은 더 벌어집니다. 대출을 5억 원으로 가정할 경우에 30년 만기는 총이자 납부액이 3억 9700만 원 정도인데요. 만약에 50년으로 늘리면 이자액은 7억 3000만 원이 됩니다. 7억 원이 훌쩍 넘습니다. 이거는 차이가 거의 3억 원이 훨씬 넘네요. 물론 현재 4.36 % 다소 평소보다 높은 금리를 가정했기 때문에 향후에 금리가 내려간다 그러면 이 갭은 조금 줄어들 수 있습니다. 다만 분명히 30년 만기와 50년 만기는 총이자 납부액에서 큰 차이가 있는 것도 사실입니다. 따라서 본인의 자금 사정이나 투자 성향 등 여러 가지 조건들을 따져서 결정을 하셔야 될 것 같습니다.

대출을 상환하지 못하고 사망할 경우

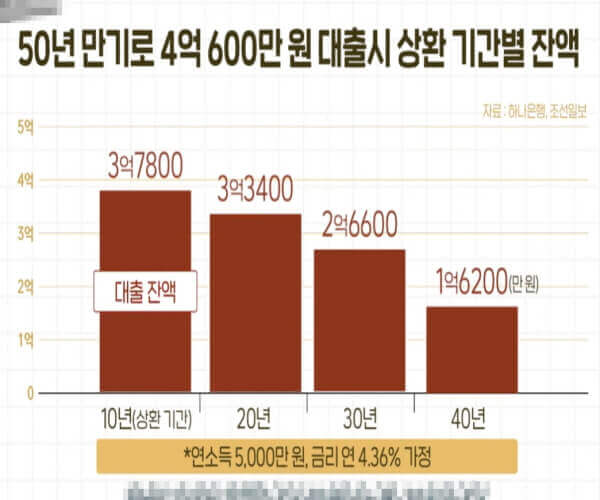

그런데 이 점은 좀 생각해 보셔야 될 것 같아요. 우리가 주택 담보 대출을 받아서 50년 동안 갚는다 사실 길어도 너무 길다 이렇게 생각하실 수도 있습니다. 만약에 50년 만기로 4억 600만 원을 주택담보대출받았다고 한번 생각을 해 볼게요. 이분이 20년 동안 갚으면 잔액이 얼마 남았는지 아십니까? 무려 3억 3400만 원 남아있습니다. 어떻게 보면 좀 허탈하실 수가 있을 겁니다. 그야말로 평생 빚만 갚다가 빚 다 갚지 못하고 이 세상을 떠나야 될 가능성이 매우 큰 거죠. 그리고 여러분들의 여명도 좀 생각을 하셔야 될 것 같아요. 만약 40대, 50대가 50년 만기 주택담보 대출을 받을 경우에 빚 다 못 갚고 정말 일부만 갚고 이 세상 떠날 가능성이 매우 큽니다. 지금은 100세 시대라고 하지만 사실 90세까지 건강하신 분들 많지 않으시거든요. 빚을 남기고 떠나면 어떻게 되는 거냐? 이것도 좀 궁금하실 텐데요. 사실 은행이 그동안에 50년 만기 주택담보대출에 좀 소극적이었던 이유는 바로 이것입니다. 대출을 해 주는 것은 좋지만 대출을 받은 채무자가 대출을 미처 해결하지 못하고 사망할 가능성이 매우 크다는 거였죠. 그래서 아주 보수적인 은행은 이 상품을 좀 꺼려했습니다만 더 이상은 꺼려하지 않습니다.

상속인이 빚 해결

왜 그러냐면 바로 DSR 규제 40%가 워낙 강력하기 때문에 많은 분들이 지금 원하는 만큼 대출을 못 받고 있거든요. 따라서 DSR 규제를 좀 피해 가는 우회적인 통로로 은행이 50년 대출을 지금 내놓고 있는 것입니다. 은행은 절대로 손해보지 않습니다. 이게 50년 만기로 했다가 중간에 사망할 경우에도 은행에는 큰 문제가 없습니다. 워낙 강력한 대출 규제가 작동을 하고 있기 때문에 담보 효력이 충분하거든요. 따라서 이 대출이 문제 될 가능성은 거의 없다고 은행은 판단하고 있는 것입니다. 하지만 채무자 입장에서는 빚을 다 갚지 못하고 떠났을 경우에 결국 상속인이 빚을 해결해야 됩니다. 물론 상속을 하게 되면 담보가 있기 때문에 상속인이 대출을 승계한다든지 아니면 새로운 대출을 받는다든지 하는 게 가능할 것입니다만 그때 상황에 따라서 개인의 신용도라든지 아니면 후에 작용할 부동산 규제 같은 게 있을 경우에 승계가 원활하지 않을 수도 있기 때문에 이런 점도 고려를 하셔야 될 것 같습니다. 그리고 이렇게 주택을 상속받았을 경우에 거기에 대출이 끼어 있을 경우 상속세 계산에서 채무 부분은 차감되고 계산된다는 것도 알아두시기 바랍니다. 지금까지 최근에 출시돼서 많은 분들이 관심을 표하고 계시는 50년 만기 주택담보대출에 대해서 자세히 알아봤습니다.

'돈 정보' 카테고리의 다른 글

| 사업용 자동차 구매, 할부 vs 리스 vs 렌트 (0) | 2023.08.05 |

|---|---|

| 맥쿼리인프라 청약 결과, 단수주 일반 공모 진행 (0) | 2023.08.03 |

| 상압, 상온에서 초전도체 개발에 성공? LK99 (0) | 2023.08.02 |

| 농지법 시행규칙 개정안 입법예고 전면 중단, 농지법 완화 (0) | 2023.08.02 |

| 사적 연금 세법 개정안, 저율 과세 기준, 연금소득세 과세대상 (0) | 2023.08.01 |

댓글