은행 정기예금을 통해서 목돈을 만들고자 하시는 분들이 계신다면 혹시 ISA 상품에 가입해서 거기서 정기예금 상품을 가입하면 이자를 좀 더 받을 수 있다는 말을 들어보셨을 것 같은데 오늘은 은행 정기예금과 ISA 정기예금 상품을 비교하고 뭐가 더 좋을까? 이 질문에 대한 답을 보여 드리고자 합니다.

ISA란?

그전에 우리가 알고 가야 할 상품 ISA를 간략히 설명하고 넘어가자면 Individual Saving Account라 해서 개인종합자산관리계좌라고 설명할 수 있습니다. 쉽게 말해서 뭐냐면 은행에서 정기예금 상품에 가입할 경우에는 은행에서 예금 계좌를 만들고, 주식을 하기 위해서는 주식 계좌를 만들고 각각 별도로 계좌를 만들고 관리를 하잖아요. 근데 그럴 필요가 없이 이 계좌를 하나 만들면 주식, 채권, 펀드, ETF 심지어 은행 예금 상품까지 종합적으로 한 계좌에서 관리를 할 수 있는 상품이라고 생각하시면 됩니다. 아니 그래서 이거 왜 하는데? 관리하기 편해서 하는 건가?라고 생각하실 수 있지만 절대 그게 아니고요. 바로 절세 혜택 때문에 하는데요. 절세를 얼마나 해주냐면 일반형 같은 경우에는 최대 200만 원까지 해주고요. 소득 요건에 따라서 최대 400만 원까지 비과세 혜택을 받을 수 있습니다.

쉽게 설명해서 이자로 100만 원을 받는다. 일반 은행 상품에 가입하면 15.4%의 이자 소득세로 15만 4000원에 세금을 내야 하는데 이 상품에 가입해서 100만 원의 이자가 나온다고 하면 15만 4000원을 아낄 수가 있는 겁니다. 이 절세 혜택이 있는 상품이 바로 ISA 계좌라는 거예요. 근데 아까 말씀드렸다시피 우리는 은행 정기예금과 ISA 정기예금을 비교해보고자 하는데요. 과연 어떤 게 더 이자를 많이 줄까요? 그리고 장단점은 무엇이 있고 어떻게 저축 계획을 짜서 더 많은 이자와 혜택을 받아 갈 수 있는지 이제부터 살펴보고자 합니다.

ISA 정기예금은 신탁형으로 가입

| ISA 계좌의 종류 | |||

|---|---|---|---|

| 종류 | 중개형 | 신탁형 | 일임형 |

| 투자가능 상품 | 국내상장주식, 펀드, ETF, 리츠, 상장형수익증권, 파생결합증권, ETN, RP | 펀드, ETF, 리츠, 상장형수익증권, 파생결합증권, ETN, RP, 예금 | 펀드, ETF 등 |

| 투자 방법 | 고객이 직접 투자 상품을 선택 | 투자전문가의 포토폴리오로 일임운용 | |

| 보수 및 수수료 | 투자 상품별 수수료 및 보수 | 신탁보수 : 연 0.2% (연 1회 휘취) |

일임수수료 : 연0.1%/연0.5% (상품별 상이, 분기 후취) |

| 모바일 계좌 개설 가능 여부 | 일반형 가능 | 불가 | 불가 |

보통 ISA는 세 가지 종류로 나뉘는데 중계형과 신탁형 그리고 일임형이 있습니다. 근데 우리가 알아야 하는 것은 바로 이 신탁형입니다. 왜냐 정기예금을 가입하려면 이 신탁형밖에 없기 때문입니다. 예금은 여기밖에 존재하지 않습니다. 그래서 정기예금에 가입할 수 있는 ISA 신탁형으로 가입했다는 가정을 세워 시작할 거예요.

| 은행 정기예금과 ISA 정기예금 비교 | |||

|---|---|---|---|

| 구분 | 은행 정기예금 | ISA 정기예금 | |

| 일반형 | 서민형 | ||

| 소득 자격요건 | 없음 | 없음 | 총급여가 5000만 원 이하 또는 종합소득액 3800만 원 이하 |

| 과세 | 이자소득세 15.4% | 비과세한도 200만원 | 비과세한도 400만원 |

| 한도 초과시 9.9% 분리과세 | |||

| 의무 가입기한 | 상품별 | 3년 | |

| 납입한도 | 상품별 | 연간 2천만원, 5년간 최대 1억원 | |

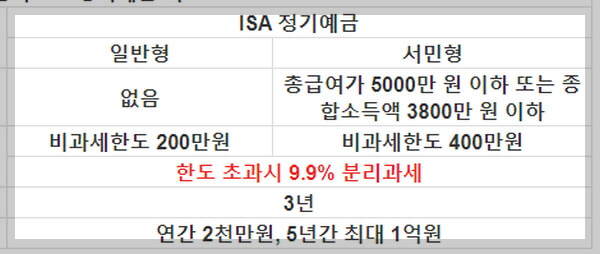

은행 정기예금과 ISA 정기예금을 비교해 볼 건데 먼저 소득 자격 요건이 있냐? 은행 정기예금 같은 경우엔 없죠. 이 사람이 얼마의 소득을 버는지에 따라서 가입이 제한된다. 그런 예금 상품은 없습니다. 은행 정기예금은 소득 자격 요건이 없고 ISA 정기예금 같은 경우에도 일반형은 소득 자격 요건이 없습니다. 200만 원 한도까지 비과세 한도를 받는 ISA의 정기예금은 소득 자격 요건이 없지만, 일부 서민형 상품 같은 경우에는 최대 400만 원까지 한도를 받을 수가 있습니다. 비과세 혜택을 400만 원까지 받을 수 있는데, 이런 상품 같은 경우에는 총급여가 5000만 원 이하 거나 종합소득이 3800만 원 이하인 경우에 비과세 혜택이 총 200만 원 플러스가 더 되는 거죠.

ISA 정기예금 의무가입기간 3년

과세 같은 경우엔 어떨까요? 말씀드린 것처럼 이자소득세로 15.4 %를 내지만 ISA의 정기예금 일반형으로 놓고 볼게요. 비과세 한도가 200만 원까지 됩니다. 그러면 똑같은 상품이면 비과세 한도가 있는 ISA 정기예금 가입하는 게 좋지 않냐고 생각하실 수도 있지만 당연히 단점도 존재하겠죠. 바로 의무가입기간이 존재한다는 건데요. 은행 정기예금은 내가 3개월이든, 1년이든, 2년이든 어떤 만기가 있는 상품에 가입하면 그것만 지키면 되는데 ISA 계좌 같은 경우에는 3년의 의무 가입 기간이 있습니다. 그전에 해지하게 될 경우에는 비과세 혜택을 받을 수 없다는 점을 아셔야 해요. 그렇기 때문에 비과세 혜택을 보고 ISA 계좌를 만들어서 정기예금을 하시려면 3년 버틸 자신 없으면 가입하면 안 된다는 겁니다. 그리고 납부 한도는 은행 정기예금 같은 경우에는 상품별로 납부 한도가 있지만 ISA 계좌 같은 경우에는 연간 2000만 원 한도로 최대 1억까지 한도가 정해져 있다는 것을 아셔야 합니다.

ISA 정기예금 금리와 은행 정기예금 금리는 다르다

|

|

한 가지 아셔야 할 게 ISA 가입한다고 해서 정기예금을 다른 시중에 있는 금융상품과 같은 금리 상품에 가입할 수 없다는 점이에요. 실제로 일반 금융상품보다 ISA 예금 금리는 낮습니다. 위에 사진을 보시면 우리은행 상품으로 비교를 했습니다. 좌측은 23년 8월 5일 시중은행 예금을 금리별로 정리를 한 것이고요. 우측은 역시 23년 8월 5일 ISA 전용 예금 금리 비교표인데요. 여기 보시면 우리은행 정기예금의 경우 4.1%로의 금리로 제법 높은 금리를 줍니다. 반면에 우리은행의 ISA 정기예금을 보면 12개월 금리 기준으로 3.34%를 줍니다. 무려 0.76% 차이가 나기 때문에 ISA 계좌에서 만들어낸 금리가 일반 금융상품보다 낮다고 생각하시면 됩니다. 다만 시중은행은 이렇게 차이가 날 수 있지만 저축은행 같은 경우에는 차이가 별로 나지 않습니다. 그래서 ISA 정기예금을 일반 예금 대신 가입하려고 생각할 경우에는 저축은행으로 가입하셔야 금리가 비교적 차이가 나지 않는다는 점 아셨으면 좋겠습니다. 아래의 사진은 신한저축은행의 ISA 정기예금 금리를 12개월 기준으로 보여주는 것이며 우측은 더케이저축은행의 ISA 정기예금 금리입니다. 보시면 3.9%와 4.1%로 시중은행 일반 정기예금 금리와 크게 차이가 없습니다.

|

|

ISA 정기예금 운용 보수

이제 ISA 정기예금을 두 가지로 구분할 텐데요. 하나는 시중은행 ISA 예금이며 다른 하나는 저축은행 ISA 예금입니다. 계산을 위해서 우리은행의 ISA 정기예금 3.34%와 신한저축은행의 ISA 정기예금 3.9%를 기준으로 하겠습니다. 해당 금리에서 ISA 계좌를 만들 때 운용 보수라는 것이 존재합니다. 그러니까 은행에다가 내 계좌를 관리해 주는 비용을 지불해야 한다는 거예요. 은행 상품만 가입하는데 이걸 왜 지불하는지는 잘 모르겠지만 보통 0.1 % 정도 차감한다고 보시면 돼요. 그렇기 때문에 3.34%가 아닌 3.24%와 3.9%가 아닌 3.8%를 두고 비교해 보겠습니다.

은행 정기예금 이자

| 은행 정기예금 vs 일반은행 ISA 정기예금 vs 저축은행 ISA 정기예금 1년 비교 | |||

|---|---|---|---|

| 구분 | 은행 정기예금 | 일반은행 ISA 정기예금 | 저축은행 ISA 정기예금 |

| 납입원금 | 20,000,000 | 20,000,000 | 20,000,000 |

| 금리 | 4.1% | 3.24% | 3.8% |

| 세전이자 | 820,000 | 648,000 | 760,000 |

| 세율 | 15.4% | 비과세 | 비과세 |

| 세금 | 126,280 | 0 | 0 |

| 총수령이자 | 693,720 | 648,000 | 760,000 |

한눈에 비교하기 좋게 이런 조건들을 미리 알아봤고요. 이제 여러분들이 가장 궁금해하실 점 "아니 그래서 ISA 정기예금 가입하면 이자를 얼마나 받는데" 이 부분에 대해 설명해 드릴 건데 납입 원금은 2000만 원이라고 가정해 볼게요. 왜냐면 연간 2000만 원 납부 한도에 최대 5년, 1억 원까지 가능하다고 했습니다. 은행 정기예금부터 살펴보면 납입원금이 2000만 원이에요. 근데 여기는 금리 4.1 %를 앞서 설명드린 일반적인 저축은행 상품 중에 오늘 날짜로 금리가 두 번째로 좋은 우리은행의 정기예금 상품 금리로 정해서 계산했습니다. 최고 금리 4.1 %로 가정을 해봤을 때 세전 이자가 82만 원입니다. 여기에 이자 소득세인 세율 15.4%를 차감하면 세금 12만 6280원을 빼고요. 그렇게 될 경우에 총 수령 이자는 69만 3720원이 됩니다.

일반은행 ISA 정기예금 이자

원금 2000만 원에 3.24%를 곱할 경우에 총 64만 8000원이 나오게 되죠. 아까 말했듯이 비과세입니다. 200만 원 한도로 비과세이기 때문에 세금을 내지 않아요. 그래서 64만 8000원을 모두 이자로 수령할 수가 있습니다. 결론은 금리가 0.86%나 차이가 나기 때문에 총 수령하는 이자는 일반은행 ISA 정기예금일 경우가 4만 5720원이 더 적다는 점을 도출할 수가 있습니다. 그런데 여기서도 고려 안 한 점이 있죠. 앞서 언급한 의무가입 기간이 있다는 점이에요. ISA 계좌를 만들 경우에 3년에 의무납입 기간을 설정해야 합니다. 연간 납부 한도 2000만 원을 총 3번 반복한다고 가정했을 경우에 총 6000만 원을 낼 수가 있어요. 의무납입 기간 3년에 대한 계산은 아래에 있습니다.

저축은행 ISA 정기예금 이자

똑같은 원금 2000만 원에 3.8%를 곱하면 76만 원이 됩니다. 200만 원보다 적기 때문에 모두 비과세에 해당이 되고요. 그러므로 세금은 한 푼도 없으며 76만 원을 이자로 수령하게 됩니다. 앞서 계산한 두 가지 경우보다 많은 금액을 받게 된다는 것을 확인 가능합니다. 일반은행 ISA 정기예금보다는 11만 2000원을 은행 정기예금보다는 6만 6280원을 더 받게 됩니다. 결론적으로 금리차이가 많이 나면 ISA 계좌로 절세 혜택을 볼 수 없으며 금리 차이가 적당히 날 때 절세 혜택을 누릴 수 있습니다. 총수령액으로 보면 저축은행 ISA 정기예금 》 은행 정기예금 》 일반은행 ISA 정기예금 순서입니다.

ISA 정기예금 의무기간 3년 비교

| 은행 정기예금 vs 일반은행 ISA 정기예금 vs 저축은행 ISA 정기예금 3년 비교 | ||||

|---|---|---|---|---|

| 구분 | 은행 정기예금 | 일반은행 ISA 정기예금 | 저축은행 ISA 정기예금 | |

| 납입원금 | 60,000,000 | 60,000,000 | 60,000,000 | |

| 금리 | 4.1% | 3.24% | 3.8% | |

| 세전이자 | 2,460,000 | 1,944,000 | 2,280,000 | |

| 과세금액 | 2,460,000 | 없음 | 2,000,000 | 280,000 |

| 세율 | 15.4% | 비과세 | 비과세 | 9.9% |

| 세금 | 378,840 | 0 | 0 | 27,720 |

| 총수령이자 | 2,081,160 | 1,944,000 | 2,252,280 | |

이제 6000만 원 기준으로 비교를 해 보겠습니다. 다시 은행 정기예금 상품에 6000만 원 낼 경우 금리 4.1 %였죠. 이자가 246만 원이 나옵니다. 여기서 이자소득세 15.4 %를 뗐더니, 세금으로 37만 8840원을 내고 세전 이자에서 세금을 빼서 결국 총 수령하는 이자는 208만 1160원이 나오게 돼요. 여기까지는 금리에다가 15.4 %를 빼고 이자를 받는다. 충분히 비교하실 수 있을 것 같고 그러면 일반은행 ISA 정기예금을 보겠습니다. 6000만 원은 똑같아요. 근데 금리가 3.34 %가 아니라 3.24%입니다. 운용보수 0.1 %를 차감한 금리죠. 6000만 원에 3.24% 세전이자 곱하니 194만 4000원이 나옵니다. 200만 원까지 비과세이므로 이자에 대해 따로 세금은 없습니다. 다음은 저축은행 ISA 정기예금을 볼게요. 원금에 운용보수를 제한 금리 3.8%를 곱하니 228만 원이 됩니다. 해당금액에서 200만 원은 비과세 되니까 200만 원을 초과한 28만 원에 대해서만 세금이 나옵니다. 이 세금도 15.4%가 아니고 위에 설명드린 대로 9.9%의 분리 과세가 됩니다.

결론적으로 우리가 일반 시중은행에서 ISA 정기예금을 가입할 경우에는 금리차가 너무 크기 때문에 생각만큼 세금 혜택, 절세 혜택이 크지 않다는 점을 알 수 있습니다. 대신 저축은행 ISA 정기예금 상품에 가입할 경우에는 시중에 있는 금리와 ISA 금리가 크지 않아서 가장 많은 이자를 받는다고 볼 수 있습니다. 절세 혜택의 효과를 누리려면 먼저 금리를 꼼꼼히 비교해 봐야겠습니다.

ISA 정기예금 팁

만약에 "나는 ISA를 그냥 예금으로만 가입하고 싶다." 그럼 최적의 전략이 뭘까요? 먼저 ISA 정기예금 금리를 확인하시고 시중은행을 피해서 저축은행에서 가입합니다. 그리고 가입 의무기간을 맞추는 겁니다. 3년 동안인데 1년 차에 넣는 2000만 원은 3년 만기로 가입하시고요. 2년 차에 2000만 원은 2년 만기로 가입합니다. 그리고 3년 차에 2000만 원을 1년 만기로 가입을 해서 3년 후에 이 3가지 예금 계좌가 동시에 만기가 도래하도록 만드는 거죠. 의무 가입 기간 만료와 함께 수령하고요. 다만 아까 말씀드린 것처럼 저축은행으로 가입을 해야 하는데 저축은행의 어떤 위험성은 예금자보호법이 5000만 원 한도라는 건 모두 알고 계시죠. 그 때문에 5000만 원 한도로 저축은행 상품에 가입하면 좀 더 수익을 내고 안전하게 내 상품을 운용할 수 있다는 점을 말씀드리고 싶습니다.

ISA 계좌는 한 개만 가능

마지막 가입 방법입니다. 은행에 가서 ISA 정기예금 만들어주세요라고 할 수도 있고요. 또는 은행 방문하지 않고 금융사 앱에서 비대면으로 가입할 수 있습니다. 다만 한 명당 ISA 계좌는 한 개만 가입할 수 있습니다. 내가 지금부터 3년 동안 ISA 계좌를 하나 만들면 이게 만기가 도래하고 해지한 다음에 또다시 만들어야 하는 거지 동시에 만들어서 운용할 수 없다는 점 말씀드리고 싶습니다. 지금까지 일반 정기예금으로 목돈을 굴리시는 분이라면 ISA 계좌를 만들어서 조금 더 절세 혜택을 받으면서 정기예금으로 목돈을 굴릴 수 있는 방법에 대해서 말씀을 드렸어요. 한 가지 명심해야 할 점은 의무 가입 기간 3년이라는 점이고 기간 동안 어쨌든 나는 계속 예금으로 목돈을 굴리고 싶다고 한다면 저축은행에서 ISA 상품 가입하는 것을 적극적으로 추천해 드리고 싶습니다.

'돈 정보' 카테고리의 다른 글

| 결혼증여 공제, 공제 한도, 증여추정, 증여의제, 반환 특례 총정리 (0) | 2023.08.06 |

|---|---|

| IRP 퇴직연금, 퇴직 IRP, 적립 IRP, 중도 인출 등 연금Q&A (0) | 2023.08.06 |

| LK99 논문 저자가 대답하는 주요 질문에 대한 답변 (0) | 2023.08.05 |

| 사업용 자동차 구매, 할부 vs 리스 vs 렌트 (0) | 2023.08.05 |

| 맥쿼리인프라 청약 결과, 단수주 일반 공모 진행 (0) | 2023.08.03 |

댓글