1월 23일에서 24일 청약을 진행하는 이닉스에 대해 알아보고 상장 첫날을 예측해 보겠습니다. 이닉스는 전기 자동차 2차 전지 부품 전문 업체로 파우치 배터리의 효율과 수명을 증진시키고 배터리의 안전성을 보완하는 부품을 생산하는 기업입니다.

2차 전지 부품 전문 업체 이닉스

|

|

- 모든 이미지는 클릭하시면 크게 보실 수 있습니다.

이닉스 홈페이지 방문

이닉스

자동차 부품 제조업

www.inics.kr

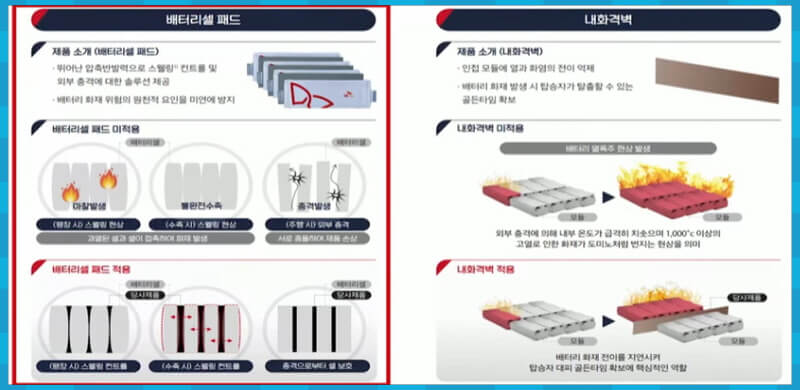

2차 전지 시장은 고효율, 경량화가 가능한 파우치형 배터리의 경쟁력이 확대될 것으로 예상되는데, 전기차의 화재 발생 및 열폭주 현상으로 열이 빠르게 번지므로 안전 규정이 확산되는 추세입니다. 그로 인해 안전 솔루션에 대한 수요도 증가를 하고 있고요. 이닉스는 배터리셀 패드와 내화격벽을 주 제품으로 생산하는데 배터리셀 패드를 적용함으로써 충격으로부터 셀을 보호하고 내화격벽을 적용함으로써 화재 전이를 지연시켜 골든타임 확보에 핵심적인 역할을 하게 됩니다. 이닉스의 제품은 글로벌 완성차 및 배터리 제조사를 주요 고객사로 확보하여 매출을 증가시켜 나가고 있습니다.

재무제표와 공모가

|

|

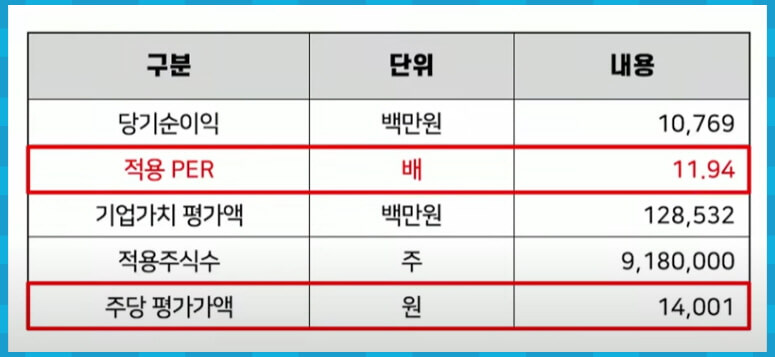

이닉스의 재무제표를 살펴보면 매출액은 매년 증가를 시켜 나가고 있는 추세이며 작년 3분기까지 80억 원의 당기순이익을 기록하고 안정적인 수익을 올리고 있습니다. 공모가 산정을 위한 비교 대상 기업으로는 2차 전지 부품업체와 장비주들을 골랐는데 평균 PER은 12.01배로 3분기 기준 당기순이익을 연환산한 수치인 107억을 적용하면 주당 평가 가액은 1만 4090원이 나오게 됩니다. 여기에 평가액 대비 할인율을 21.93%에서 34.71% 적용하면 희망공모가액 밴드는 9200원에서 1만 1000원입니다. 하지만 수요예측을 통해 공모가가 1만 4000원으로 결정되면서 사실상 할인율은 거의 없는 수준으로 결정되었습니다.

이닉스와 나노팀 비교

|

|

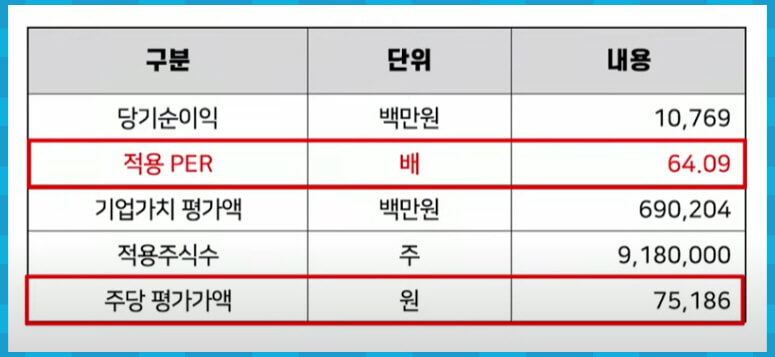

공모가 기준 PER은 11.94배가량으로 앞서 비교한 기업들보다 이닉스와 가장 비슷한 기업은 작년 청약을 진행했었죠. 화재를 막기 위한 제품들을 만드는 나노팀입니다. 나노팀은 2023년 추정 당기순이익을 PER 31.46배를 적용하여 청약을 진행했는데요. 현재 공모가 대비 더 내려와 있는 상황이지만, PER 자체는 64배가량을 유지하고 있습니다. 만약 이 PER을 이닉스에 적용한다면, 주당 평가가액은 7만 5186원인데 시가총액이 6900억 원에 달하기에 좀 무리가 있다라고 보며 나노팀에 적용되었던 평균 PER을 적용하면 시가총액은 3388억 원에 주가는 3만 6907원 정도가 되겠습니다. 나노팀의 매출액과 순이익에 2700억 정도의 시가총액이라고 보면 이닉스는 100억에 달하는 순이익이라면 이 정도 시총은 무리가 아니지 않나 싶습니다.

수요예측 결과와 의무보유확약

|

|

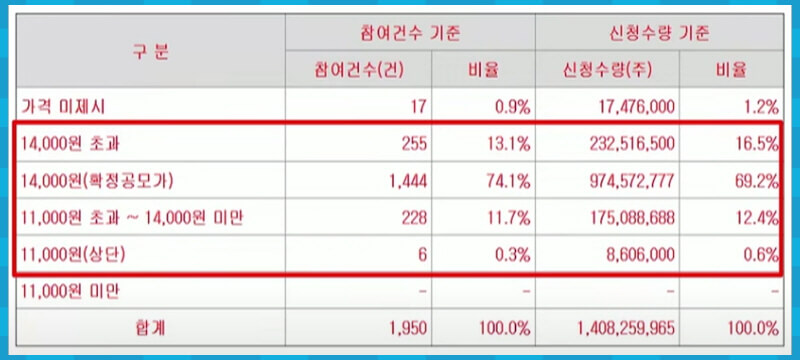

자금의 사용 목적을 살펴보면 생산 케파 확대를 위한 시설자금과 나머지는 해외 진출을 위한 운영 자금으로 사용할 예정입니다. 이닉스의 수요예측 결과를 살펴보면 참여기관 1950 곳에 경쟁률 670대 1을 기록했으며 희망 공모가액 분포는 전부 최상단 이상, 1만 4000원 이상 신청비율이 85%로 공모가는 최상단 1만 1000원을 초과한 1만 4000원으로 결정되었습니다. 의무보유확약은 25.31%로 꽤 좋은 확약을 기록했는데, 해외 기관 투자자 확약도 37% 정도로 높은 확약이라 최종 확약이 크게 올라갈 가능성이 있을 것 같습니다.

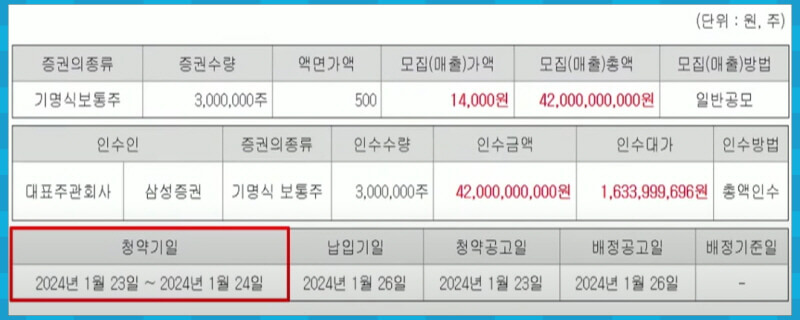

주관사, 청약일, 환불일, 배정물량

|

|

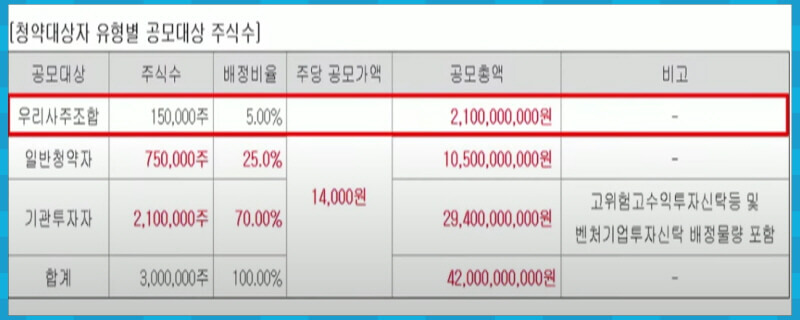

이닉스의 청약 주관사는 삼성증권이며 청약일은 1월 23일에서 24일, 환불일은 26일입니다. 이번 공모는 전량 신주모집으로 이루어지겠으며 우리사주조합에 15만 주를 배정하고 일반 청약자에게 75만 주 배정, 기관투자자에게 210만 주 배정하며 총 420억 원 규모 중형급 공모입니다. 이닉스에 청약한도는 삼성증권의 일반등급은 사실상 우대등급으로 온라인 등급이 일반등급이라면 1만 8000주, 1억 2600만 원까지 청약이 가능하겠고요. 삼성증권은 청약일 개설된 비대면, 은행연계계좌는 청약이 가능하고 청약수수료가 2000원 발생하며 최소 청약수는 20주로 14만 원이 필요합니다.

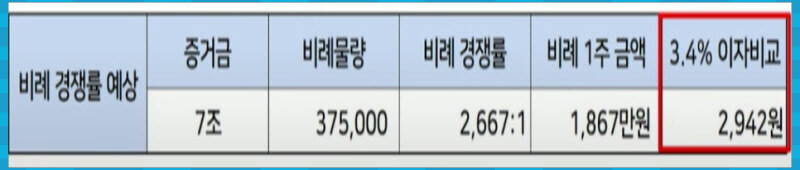

균등배정 수량 예상 0.87주

균등배분 수량을 예상해 보면 균등 물량은 37만 5000주로 참여 예상 건수는 43만 건 가량을 예상하여, 예상되는 균등 배정 수량은 0.87주로 추첨의 영역이 될 것 같습니다. 총증거금은 7조 원가량을 예상하며 비례 경쟁률은 2667대 1로, 비례 한 주당 1867만 원이 필요할 것으로 예상합니다. 3.4% 이자와 비교 시는 2942원 이상 올라주면 이득이 되겠습니다. 이닉스는 상장일 8400원에서 5만 6000원까지 움직일 수 있습니다. 다음은 유통가능 물량을 살펴보겠습니다.

상장일 유통가능물량

|

|

이닉스의 유통가능물량을 살펴보면 기존 주주의 물량은 모두 보호예수로 묶어두었고 기관투자자 확약을 적용한 상장일 유통가능물량은 전체 주식의 25.51%가 유통가능하며 유통가능 금액은 325억 원이 되겠습니다. 기존 주주가 아예 없기에 최종 확약이 올라갈수록 유통 물량이 크게 줄어들 텐데, 만약 약 60% 정도까지 올라간다면 유통가능 금액은 222억 원으로 200억 초반까지도 갈 가능성이 있습니다. 이러면 유통 물량이 부담되지 않을 수도 있겠습니다. 지금까지 이닉스에 대하여 알아보았습니다.

마무리

현재 2차 전지 관련주들이 최근 그다지 좋지 못한 상황입니다. 거기에 공모가 밴드 최상단 대비 거의 30% 가깝게 올라간 공모가로 할인율은 사실상 없는 수준입니다. 그럼에도 비교 대상 기업들을 보수적으로 잡았다고 생각되며 전체적인 시가총액 자체는 낮게 세팅되었다고 보여집니다. 기관투자자 확약이 최종적으로 크게 올라갈 것으로 예상되어, 상장일 유통 물량이 200억 대 초반까지도 내려갈 가능성이 높다고 생각됩니다. 가장 비슷한 기업인 나노팀과 비교하면 훨씬 안정적인 매출과 순이익을 올리고 있기에 이 정도까지는 올라줘야 하는 게 맞다라고 생각됩니다.

2일 환불이기에 대출 청약도 무리 없을 것으로 보고요. 이닉스는 24일까지 청약을 받는데, 24일에 상장하는 대신스펙과 우진엔텍의 결과를 보고 수급이 어떻게 움직이는지 체크하고 청약을 최종 결정하셔도 무리가 없겠습니다. 이닉스는 2월 1일 IBK스펙과 동시상장으로 예정되어 있습니다. 잘 고려하셔서 현명한 청약하시길 바랍니다. 본 글은 개인적인 의견이며 투자를 권유하는 내용이 아니니 유의하시길 바랍니다. 감사합니다.

24년 1월 공모주 스튜디오삼익 우진엔텍 HB인베스트먼트 현대힘스 포스뱅크

2024년을 맞이할 마음의 준비 아직이긴 하지만 우리는 또 항상 한 발 앞서서 움직여야 하는 사람들이니까요. 24년 청룡의 해에는 어떤 공모주들을 기다리고 있을지 미리 만나보도록 하겠습니다. 1

thesea76.tistory.com

포스뱅크 수요예측 주관사 공모가 배정물량 청약일 상장일 배정일 전망

한국 기업인 포스뱅크는 2003년에 설립되었고 미국과 유럽에 있는 유명한 햄버거·샌드위치 프랜차이즈 매장과 대형 마트마다 그들의 포스(POS)·키오스크(KIOSK) 단말기를 성공적으로 도입했습니

thesea76.tistory.com

'돈 정보' 카테고리의 다른 글

| 유학 비용은 얼마 들까? ICL 블랜디드, ICL 탑업, 코엑스 유학박람회 (1) | 2024.01.30 |

|---|---|

| 디딤돌 대출 소득 산정 기준과 제외사항 인정소득 기준 (0) | 2024.01.28 |

| 2024 ISA 계좌 개편안 금융소득 종합과세 대상자도 ISA 가입 가능 (1) | 2024.01.21 |

| 건강보험료 지역가입자 재산과 자동차에 대한 개편 시 얼마 줄어들까? (5) | 2024.01.16 |

| 빅테크와 월배당의 만남 TIGER 미국테크TOP10+10%프리미엄 ETF (1) | 2024.01.15 |

댓글