엔화 투자에 대해 간단하게 전략을 말씀드려 보면 우선은 엔화가 900원 밑으로 내려왔습니다. 이게 1000원까지만 올라가도 한 11% 상승이 나오는 겁니다. 엔화 투자뿐만 아니라 플러스알파의 수익을 내기 위해서 일본 증시에 상장된 S&P500에 함께 투자하자고 이전 글에서 말씀을 드렸는데요. 일본에 상장된 S&P500이 최근에도 차근차근 올라가고 있습니다.

엔화 8년 최저가

엔화가 800원대까지 떨어졌었는데 다시 올라서 900원이 됐습니다. 근래에 900원을 깨는 모습을 몇 번 보여주었습니다. 10년간 차트를 보면 저점이 885원이죠. 지지선을 900원이라고 보고 상한선을 1115원이라고 생각해 보면 지금부터 상승 여력은 28%가 있습니다. 앞에서 1000원까지 올라가면 11%라고 했는데, 보수적으로 말씀드린 거죠. 그때처럼 큰 매력이 있는 상태인데요. 지금 엔화에 투자해서 11%, 28% 수익 플러스알파를 위해서 일본에서 어떤 투자를 하면 좋을까? 이걸 찾아보는 게 좋겠죠. 지금부터 파헤쳐 보겠습니다.

엔화가 떨어지는 이유, 엔화전망, 엔화 투자방법

엔화 가치가 엄청나게 떨어지고 있습니다. 우리 머릿속에 있는 엔화 환율은 100엔 사려면 1000원 줘야 하는 건데 지금은 100엔을 900원이면 살 수 있습니다. 며칠 전에는 900원 대도 깨졌었고요. 그래

thesea76.tistory.com

환율 헷지 상품

| 엔화로 미국 ETF 투자 | ||||

|---|---|---|---|---|

| 투자분야 | 티커 | 상품명 | 최소매매 | 수수료 |

| S&P500 | 2563 | iShares S&P 500 JYP Hedged ETF | 10주 | 0.08% |

| 2521 | Nikko Listed Index Fund US Equity (S&P500) Currency Hedge |

10주 | 0.07% | |

| 2634 | NEXT FUNDS S&P 500 (Yen-Hedged) Exchange Traded Fund |

10주 | 0.08% | |

| 나스닥100 | 2569 | Nikko Listed Index Fund US Equity (NASDAQ 100) Currency Hedge |

10주 | 0.28% |

| 2845 | NEXT FUNDS NASDAQ-100 (Yen-Hedged) Exchange Traded Fund |

10주 | 0.20% | |

| 채권 | 2621 | iShares 20+ Year US Treasury Bond JYP Hedged ETF |

1주 | 0.15% |

| 1482 | iShares Core 7-10 Year US Treasury Bond JYP Hedged ETF |

1주 | 0.15% | |

우리는 지금 원화를 가지고 있기 때문에 엔화로 먼저 환전해야 합니다. 1엔에 900원을 주고 환전했다고 볼 경우 이 1엔을 가지고서 이제 일본에 상장된 S&P500을 매수하면 되는데요. 일본에 상장된 상품이기 때문에 엔 달러 환율이 적용되게 됩니다. 현재 원 달러 환율이 많이 올라가 있는 것처럼 지금 엔 달러 환율도 꽤 올라 있는 상태인데요. 그렇다는 것은 엔 달러가 내려오게 되면 우리는 손해 볼 수 있다는 겁니다. 당연히 헷지 상품을 투자해야겠죠. 그리고 나중에 엔화를 원화로 바꾸게 될 때 직접 환전하기 때문에 자연스럽게 환율에 노출되어 있습니다. 현재 엔화 환율이 많이 내려가 있죠. 정리해 보면 엔화 환율로 인해서 20% 정도 수익을 내고 S&P500에 투자해 10% 수익을 내면 총 30%의 수익을 가져가게 되는 겁니다. 그런데 여기서 헷지 상품이 아닌 일반 상품을 매수하게 되면 엔 달러 환율에 대해서 내려가게 되는 만큼 수익을 반환해야 합니다. 지금 많이 올라가 있기 때문에 하락할 가능성이 높죠. 엔화로 투자할 수 있는 미국 ETF를 간단히 짚어보면 S&P500으로 세 가지가 있고 나스닥100 2개가 있으며 채권도 2개가 있습니다. 수수료도 같이 적어 놨으니까 투자에 참고해 보시기 바랍니다.

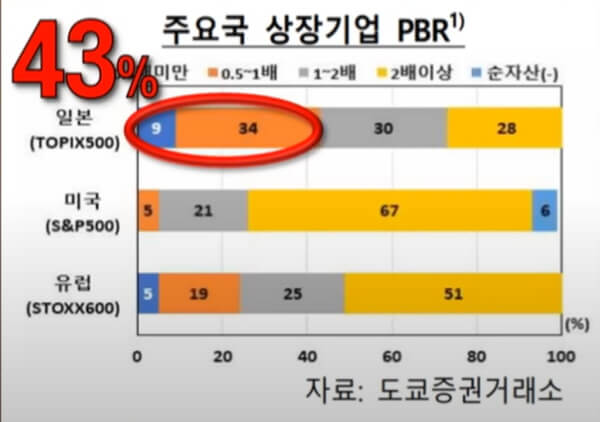

43%가 PBR 1 이하

|

|

일본 사람들은 현금이 상당히 많은데 투자를 안 하고 있죠. 이게 문제가 되고 있는데요. 그래서 기시다 총리는 열심히 기업의 주가 부양을 위해서 부단히 노력하고 있습니다. 올해 부양책으로 PBR 1 이하 기업들은 대책안을 내놓으라는 이야기까지 했죠. 그래서 PBR 1도 안 되는 기업이 얼마나 되나 찾아봤는데요. 충격 그 자체였습니다. 미국은 지금 5%밖에 안 되고 유럽도 24%로 높은 편인데 일본은 43%를 차지하고 있습니다. 절반 가까이 PBR이 1도 안 된다는 저평가 기업에 상당히 많다는 이야기죠. 일본 사람들이 투자를 기피하다 보니까 이런 사태가 벌어지고 있는 겁니다. 정부의 압박과 증권거래소가 압박을 하니까 일본 기업들이 움직이기 시작했습니다. 진취적인 기업들은 미래에 투자하기 시작했고, 자사주 매입하는 기업과 배당을 늘리는 기업도 증가했습니다. 최근 3년 동안 엄청난 변혁이 일어나고 있는 일본인데요. 투자자라면 이런 변화를 놓치면 안 되겠죠.

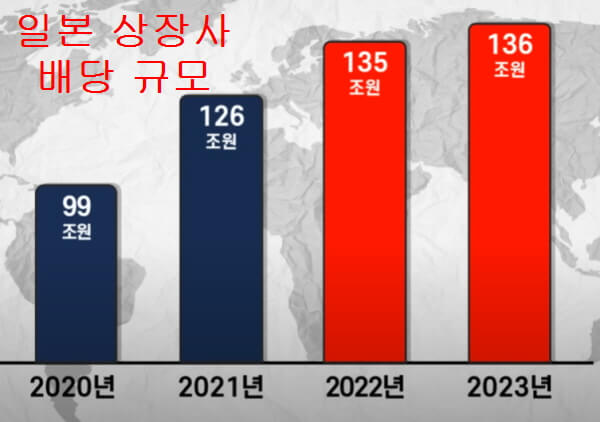

3년 만에 37% 배당 성장

일본 기업 배당금이 얼마나 늘었나 규모를 체크해 보겠습니다. 배당금 규모가 2020년도에 99조 원 정도였는데요. 2023년도 136조까지 증가했습니다. 3년 만에 자그마치 37% 배당 성장을 이뤄낸 거죠. 한두 기업이 아니라 일본 전체 배당금이 늘어나고 있습니다. 주주환원 정책이 적극적인 모습인데요. 그럼 일본의 매력적인 배당주는 무엇이 있을까요? 간단히 살펴볼게요. 미국에는 배당을 오랫동안 늘려온 기업을 왕족주, 귀족주라고 부르는데요. 일본에도 배당을 20년 이상 늘려온 기업이 있습니다. 일본판 배당 왕족주라고 보시면 되는데요. 20년 이상 되는 기업이 14개가 있고 가장 오래된 기업이 카오라는 기업으로 33년이 됐으며 다음은 SPK가 25년, 미쓰비시HC가 24년입니다.

배당률이 좋은 기업

| 일본판 배당 귀족주 | |||

|---|---|---|---|

| 기업명 | 배당률 | 기업명 | 배당률 |

| 카오 | 2.8% | 트랜콤 | 1.8% |

| SPK | 2.6% | 유니참 | 0.7% |

| 미쓰비시HC | 3.9% | 오키나와 셀룰러 | 3.0% |

| 코바야시 제약 | 1.2% | 린나이 | 2.2% |

| USS | 2.8% | KDDI | 3.3% |

| 리코리스 | 3.6% | 선드럭 | 2.6% |

일본판 배당 왕족주에 해당하는 기업의 현재 배당률을 체크해 봤습니다. 하나씩 다 찾아봤는데 3% 넘는 기업은 4개밖에 나오지 않았습니다. 미쓰비시HC, 리코리스, 오키나와 셀룰러, KDDI인데요. 4개 기업이 배당을 잘 주는 걸 알았으니깐 그럼 이 기업들의 주가는 어떤지 살펴봐야겠죠. 배당을 잘 주는데 주가가 내려간다 이건 좋지 않습니다. 그러니까 꼭 주가도 같이 봐야 합니다. 4개 기업의 주가를 확인해 봤더니 빨간색 하나만 신나게 올라갔습니다. 1년 동안 45% 급등이 나왔습니다. 이 기업이 미쓰비시HC 캐피탈인데요. 진작 알았으면 좋았을 텐데, 떠난 버스 굳이 쫓아가지 말자고요. 혹시 버스가 종점을 돌아서 다시 돌아오면 그때 보면 됩니다. 나머지 기업들도 보면 마이너스까지는 아니고 양호한 수준을 보여줬습니다.

배당 성장률은?

| 일본판 배당 귀족주 배당(단위 엔) | |||

|---|---|---|---|

| 미쓰비시HC캐피탈 | 리코리스 | KDDI | |

| 2019년 | 25 | 85 | 110 |

| 2020년 | 25 | 90 | 120 |

| 2021년 | 26 | 110 | 120 |

| 2022년 | 30 | 130 | 130 |

그럼 주가랑 배당률을 체크해 봤으니까 과거 배당을 얼마나 잘 늘려왔는지 성장률을 체크해 보겠습니다. 4개 기업 중에 오키나와 셀룰러는 배당 내역이 나오지 않아서 가져오지 못했고요. 3개 기업의 최근 5년 동안 배당 내용을 정리했습니다. 모두 우상향을 잘 그리고 있죠. 연평균 배당 성장률을 체크해 봤더니, 리코리스는 16%로 야무진 성장을 했습니다. 주가는 1년 동안 14% 오르고 배당 성장률은 연평균 16%다 상당히 매력적인 기업이죠. 이런 기업은 우리가 잘 알아둘 필요 있습니다. 그런데 한 가지 안타까운 사실이 있는데요. 일본 기업을 주식으로 매수한다 그러면 1주, 2주 이렇게 살 수가 없습니다. 100주를 매수해야 하는데요. 그래서 리코리스를 매수한다고 했을 때 최소 단위가 395만 원입니다. 적은 금액으로 매수할 수 없다는 게 단점이지만 그래도 이런 기업 매력적인 기업이죠.

일본에 상장된 ETF

하나 더 의문이 드는 게 그럼 ETF는 어떻게 될까?입니다. 지금부터 ETF를 찾아볼게요. 일본 ETF는 종류가 많지 않았습니다. 총 310개가 있었고 한국의 절반밖에 안 되는 수준입니다. 그럼 일본 ETF 뭐가 있는지 지금부터 파헤쳐 보겠습니다. 310개 일본 ETF는 주식 말고도 다른 것들이 속해 있는데요. 채권과 기타 상품을 제외하면은 237개가 남게 됩니다. 이것이 온전히 주식에 투자하는 ETF입니다. 여기서 미국, 일본, 한국, 인도 빼고 다른 국가에 투자하는 상품을 또 제외하고 나면 191개가 남게 됩니다. 여기서 순수하게 일본에 투자하는 상품만 찾으면 146개로 압축이 됩니다.

지금 191개 중에서는 한국이 2개 들었고 인도가 3개, 미국이 40개가 있었는데요. 과연 여기서 한국 2개는 무엇이었을까요? 일본에 상장된 한국 ETF는 '코스피 200 레버리지(2033)'와 '코스피 200 인버스(2034)'였습니다. 코드 번호를 함께 적어놨으니까 투자에 참고하시길 바랍니다. 그런데 안타깝게도 인버스와 레버리지밖에 보이지 않았는데요. 인도 상품은 '니프티 50(1678)'이 있었는데요. 인도 일반 상품, 레버리지, 인버스 합쳐서 3가지입니다. 인도의 미래를 좋게 보면서 엔화로 환차익까지 노리고 싶다 하시는 분들은 일본에 상장된 니프티 50 일반 상품을 투자하는 것도 좋은 방법이 됩니다. 한 가지 좀 조심해야 할 것은 인도 ETF가 보수가 높습니다. 1%대이니 확인하고 투자하시고요. 일본에 상장된 미국 ETF는 총 40개가 있었는데요. 대표적으로 S&P500, 나스닥100, TLT 헷지 상품들이었습니다. 이건 앞에서 소개해 드렸던 상품들이니까 아래 링크를 보시면 됩니다.

엔화로 미국주식, 미국 ETF, 미국채권, 일본 ETF에 투자하기

요즘 엔화가 떨어졌단 소리가 많이 들리고 있죠. 기사를 보면 "900원 선이 붕괴가 됐다" "상반기 일본 주식 매수 역대 최대다" "8년 만에 바이재팬 열 태풍이 불고 있다" 등 다양한 이야기가 나오고

thesea76.tistory.com

일본에 상장된 미국 배당 ETF

추가로 배당 ETF도 있었는데 일본에 상장된 미국 배당 ETF는 총 3개가 있습니다.

- 첫 번째는 25년 이상 배당을 늘려온 배당 귀족주에 투자하는 ETF죠. NOBL이 있습니다. 코드 번호는 2236이고 총보수는 0.3 %입니다.

- 두 번째는 고배당 ETF로 유명한 DIV가 일본 버전으로 있었는데요. 2533입니다. 지금 총보수가 0.0275%라고 나오는데요. 상장일을 체크해 봤더니 23년도 7월 13일입니다. 이제 상장한 지 한 달이 조금 넘었죠. 그래서 보수가 낮게 찍힐 수 있으니까 나중에 꼭 한번 다시 확인해 보셔야 합니다.

- 마지막 세 번째는 DIA로 다우존스 지수를 추정하는 ETF죠. 다이아라고 불리는 ETF가 일본에 상장했습니다. 종목번호는 2241이고 총보수는 0.22 %입니다.

일본 상장 미국 배당 ETF에 관심 있으신 분들은 이 3개의 ETF를 참고하시기 바랍니다. 지금까지 일본에 상장된 다른 국가의 ETF를 말씀드렸는데요. 지금부터는 일본 ETF를 정리해 보겠습니다.

일본을 대표하는 배당 ETF

146개의 ETF가 있었는데, 그중에서 일본을 대표하는 배당 ETF를 다섯 가지로 줄였으니깐 관심 있는 ETF를 참고해 보시기 바랍니다. 그럼 바로 시작해 볼게요.

- 첫 번째는 일본 고배당 ETF인데요. 종목번호는 1489입니다. 현재 배당률을 체크해 봤더니, 4.1 % 고 배당 지급 월은 분기별로 주는데 1, 4, 7, 10월에 배당 지급합니다. 총보수는 0.3 % 정도이며 배당 기업 선정 기준을 봤더니 닛케이지수에서 고배당 기업을 50개 선정하고 있습니다. 최근 5년 동안의 주가를 보면 2020년 코로나 때 저점을 찍고 예쁘게 우상향 하고 있습니다.

- 두 번째는 일본 배당 성장 ETF입니다. 종목번호는 1494입니다. 현재 배당률은 3.4 %이며 고배당 ETF보다는 배당률이 좀 낮죠. 그리고 배당 지급 월을 확인해 봤더니 분기마다 배당이 아니라 반기별로 주고 있습니다. 4월과 10월에 지급하고 총보수는 0.3 % 정도 됩니다. 배당 기업 선정 기준을 보면 배당이 성장하는지 배당 컷이 없는지 이걸 체크하는데 10년 이상 늘려온 기업을 투자합니다. 최근 5년 동안의 주가를 보면 2020년 코로나19 때 좀 반등을 시원하게 하고 21년 동안은 횡보했습니다. 그러고 나서 현재는 쭉 우상향을 잘 그려가고 있습니다. 앞에서 말했던 것처럼 배당을 얼마나 잘 늘리냐? 이런 기준으로 종목을 편입하니까 주가도 함께 늘어나고 있습니다.

- 세 번째는 일본 리츠 ETF입니다. 배당하면 리츠를 빼놓을 수가 없죠. 종목번호는 1488입니다. 현재 배당률은 3.5 % 이고 배당 지급 월은 3, 6, 9, 12월입니다. 총보수는 0.17 % 다소 낮은 편이죠. 그리고 배당금을 어떻게 형성하느냐? 이것도 체크해 봐야 되는데 도쿄 중심의 리츠 ETF라고 보시면 됩니다. 주가를 보면 코로나 때 큰 하락이 있었지만 반등을 했습니다. 그런데 좀 아쉬운 것은 다른 ETF는 최근 5년 동안에 고점을 좀 높여가는데 리츠는 아직 멀었습니다. 현재는 글로벌하게 리츠가 조정을 받는 중이라고 볼 수가 있죠. 참고하시기 바랍니다.

- 네 번째는 일본 은행 ETF입니다. 종목번호는 1615이며 현재 배당률은 2.7 % 고 배당 지급 월을 봤더니 1년에 한 번 7월에 지급하고 있습니다. 저도 그렇게 손이 잘 안 나갈 것 같은 ETF인데 그래도 주가를 보면 우상향을 예쁘게 그려가고 있습니다. 참고하시기 바랍니다.

- 마지막 5번째 ETF는 자사주 매입 ETF입니다. 종목번호는 2529이며 현재 배당률은 2.9 %입니다. 배당 지급 월은 1, 4, 7, 10월이고 보수는 0.3 % 인데요. 이 ETF의 특징은 배당을 잘 주면서 자사주 매입도 열심히 하는 기업을 순위로 매깁니다. 월 1위부터 70위까지 투자하고 있는데요. 일본 주가 부양체계랑 딱 맞물리는 ETF죠. 그래서 주가도 야무지게 상승하고 있습니다.

미 증시 올해 가장 많이 오른 종목과 가장 많이 하락한 종목

해당 글은 개인적인 의견이니 참고만 부탁드립니다. 먼저 이번 주 실적 발표 일정부터 보겠습니다. 개인적으로 이번 주 실적 발표 일정에서 가장 중요한 기업은 아래 세 개 기업이라고 생각하는

thesea76.tistory.com

| 일본을 대표하는 배당 ETF 배당률과 자산규모 | |||

|---|---|---|---|

| 티커 | 배당률 | 자산규모(단위 억) | |

| 고배당 ETF | 1489 | 4.1% | 9,987 |

| 배당성장 ETF | 1494 | 3.4% | 1,935 |

| 도쿄리츠 ETF | 1488 | 3.5% | 1조 8,708 |

| 은행 ETF | 1615 | 2.7% | 8,711 |

| 배당+자사주ETF | 2529 | 2.9% | 1,517 |

지금까지 말씀드린 5개 ETF의 자산 규모랑 배당률을 정리하면 다음과 같습니다. 자산 규모는 도쿄 리츠가 1조 8000억으로 가장 크고 압도적입니다. 배당률로 보면 역시 고배당 ETF가 4.1 %로 높고요. 정부 정책을 보면 배당과 자사주 매입에 신경 쓰는 기업에 투자하는 ETF가 가장 매력적으로 보이는데요. 여러분은 5개의 ETF 중에 어떤 게 마음에 드시나요?

한국에 상장된 일본 ETF

주식형 ETF 7월 분배금, 수익률 정리

현재 매달 배당하는 월 배당 종목 중에서 주식형 ETF가 24 종목 있습니다. 오늘은 7월에 얼마를 분배했는지 그리고 수익률은 어땠는지 살펴보겠습니다. 먼저 최근 한 달간 지수를 보면 지난 금요

thesea76.tistory.com

| 국내상장 일본 ETF | ||

|---|---|---|

| 닛케이지수 | 엔화 | TOPIX |

| TIGER 일본니케이225 | TIGER 일본엔선물 | TIGER 일본TOPIX(H) |

| ACE 일본Nikkei225(H) | KODEX 일본 TOPIX100 | |

엔화 환전에서 일본 주식을 거래하는 게 번거롭다고 생각하시는 분들도 계시죠. 당연히 국내에서도 투자할 수 있는 방법이 있습니다. 세 가지가 있는데요. 닛케이지수랑 엔화, TOPIX인데요. 각 ETF는 다음과 같습니다. 닛케이랑 TOPIX의 차이는 일본 경제신문사에서 산출한 것이 닛케이지수고 도쿄 증권거래소에서 산출한 것이 TOPIX입니다. 둘 다 일본을 대표하는 지수이고요. 그리고 가운데 있는 엔화는 종목이 아니라 그냥 엔 환차익에 투자하는 상품입니다. 일본엔선물이라고 하는데요. 차트를 잠깐 보면 많이 내려온 모습입니다. 여기서 우리가 주목해서 봐야 할 건 오른쪽 아래에 있는 거래량이죠. 최근 엔화가 800원을 터치하니까 정말 많은 돈이 들어오기 시작했습니다. 거래량이 늘어나는 것은 나름 바닥의 신호로 작용하기도 하니까 추가 하락이 있을 수 있지만 지금의 변화를 체크해 두자고요.

지금까지 지난번 글에 이어 엔화 투자 총정리를 해 봤습니다. 환전부터 일본에 상징된 미국 지수 ETF, 일본 배당기업, 일본 ETF까지 봤는데요. 투자를 결정하시기 전에 꼭 충분한 공부를 하시길 부탁드립니다.

'돈 정보' 카테고리의 다른 글

| 초전도체 LK99 반전에 반전, 네이처 오류, APL에 논문 제출 (0) | 2023.08.18 |

|---|---|

| 주택연금 개정안 발표, 가입 확대와 혜택 파악 (0) | 2023.08.16 |

| 기초연금 산정 시 포함되지 않는 소득과 금융재산 (0) | 2023.08.15 |

| 미 증시 올해 가장 많이 오른 종목과 가장 많이 하락한 종목 (0) | 2023.08.15 |

| 연금 장기투자 예수금 이자와 운용 방법, 파킹 ETF (1) | 2023.08.15 |

댓글