여러분 전환사채라는 말을 들어 보셨나요? 투자를 하고 계시는 분이라면 심심치 않게 자주 듣게 되는 말인데요. 그래서 오늘은 여러분들에게 전환사채라는 것을 소개해 드리겠습니다. 전환사채는 CB라고 부르기도 합니다. 지금부터 알아보겠습니다.

전환사채란?

|

|

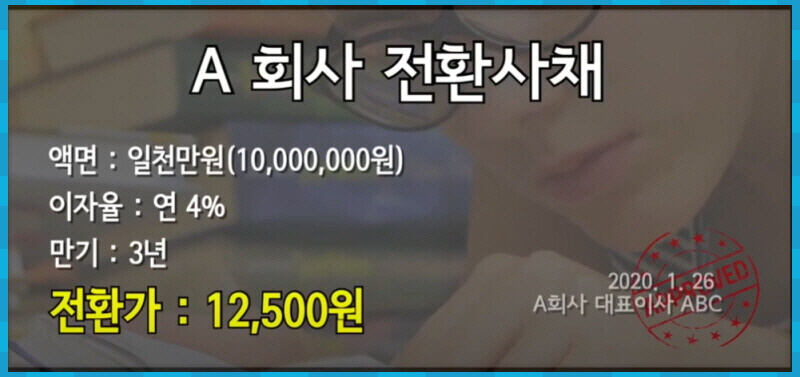

먼저 예시를 들어 볼게요. 여러분들이 A라는 회사가 전환 사채를 발행할 때 연 4% 이자를 받기로 하고 1000만 원을 투자했습니다. 그리고 이 회사의 주가는 현재 만 원이라고 하겠습니다. 만기에 원금 1000만 원을 받습니다. 이게 일반적인 채권입니다. 그런데 여러분이 투자하신 건 그냥 채권이 아니죠. 바로 전환사채입니다. 전환사채는 여러분들이 원하면 채권을 주식으로 바꿀 수 있는 채권입니다. 여러분들이 투자한 A 회사 전환사채를 다시 한번 볼까요? 채권을 자세히 살펴보니 이자 연 4%, 만기 3년, 액면 1000만 원 금액 말고 이러한 것이 적혀 있어요. 전환가 1만 2500원 이게 뭘까요? 자 이게 바로 여러분들이 투자한 A 회사 채권 1000만 원을 1000만 원에 해당하는 A 회사 주식으로 전환을 할 수가 있는데, 얼마에 전환할 수 있는지 가격을 정해 놓은 겁니다. 즉 이 전환가에 따라서 채권을 주식으로 전환할 때 주식을 몇 주 받을 수 있는지가 정해지는 겁니다.

전환가의 중요성

|

|

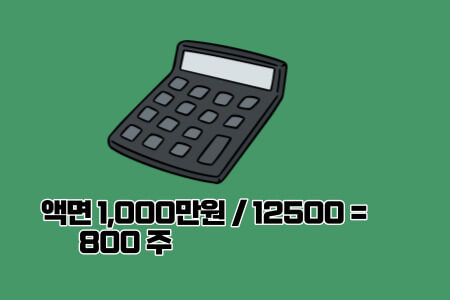

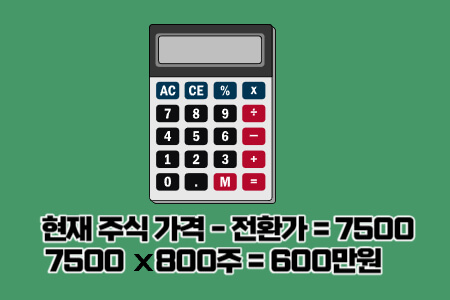

자세히 볼까요? 채권 1000만 원을 주식으로 전환해 줘!라고 요청을 하면 1000만 원을 전환가 1만 2500원으로 나눈 수량 800주만큼을 주식으로 받게 됩니다. 같이 얘기하면 A 회사 주식 800주를 1만 2500원에 사는 겁니다. 어떤 걸로 사죠? 바로 여러분들이 보유한 1000만 원 채권으로 사는 겁니다. 자 그렇다면 여러분들은 언제 어떠한 상황에서 채권을 주식으로 전환해 줘!라고 요청해야 할까요? 방금 말씀드렸던 사례에서 A 회사의 현재 주가가 2만 원이라고 한번 생각을 해볼게요. 여러분은 채권 1000만 원을 1만 2500원짜리 주식으로 전환할 수 있는 상황입니다. 수량은 아까 800주로 계산을 했었죠. 그런데 이 주식이 현재 2만 원에 거래가 되고 있습니다. 그렇다면 한 주당 2만 원에서 1만 2500원을 뺀 7500원만큼이 이익이 되는 겁니다. 그런데 총 800 주니까 600만 원 이익을 보실 수가 있는 겁니다.

|

|

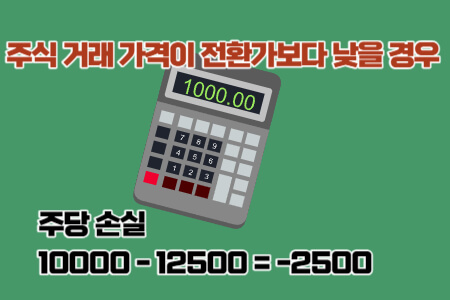

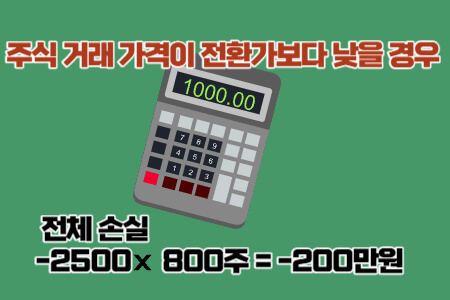

시장에서 거래되는 주식 가격, 현재 주가가 전환가보다 높은 상황이라면 차이가 나는 만큼 이익이기 때문에 여러분들은 채권을 주식으로 전환하고 싶을 겁니다. 전환가는 1만 2500원인데 시장에서 거래되는 가격이 1만 원이면 어떨까요? 여러분이 채권 1000만 원을 가지고 주식으로 전환해 줘!라고 요청을 하면 1만 2500원 전환가로 800주 주식을 받을 수 있었죠. 그런데 나는 1만 2500원에 전환을 했는데, 시장에서는 1만 원밖에 안 하는 거예요. 그러면 한 주당 2500원씩의 손해니까 총 800주를 곱하면 200만 원 손해를 보시게 되는 겁니다. 이럴 경우에는 일반적으로 전환권을 행사할 이유가 없습니다. 그냥 채권 형태로 가만히 보유하면서 연 4% 이자를 받는 게 더 좋습니다. 이제 전환 사채에 대해 조금 이해가 되셨나요?

전환사채의 손익구조

|

|

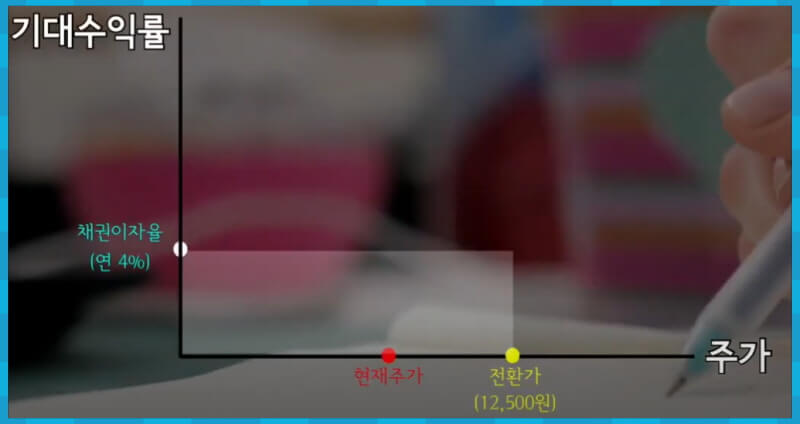

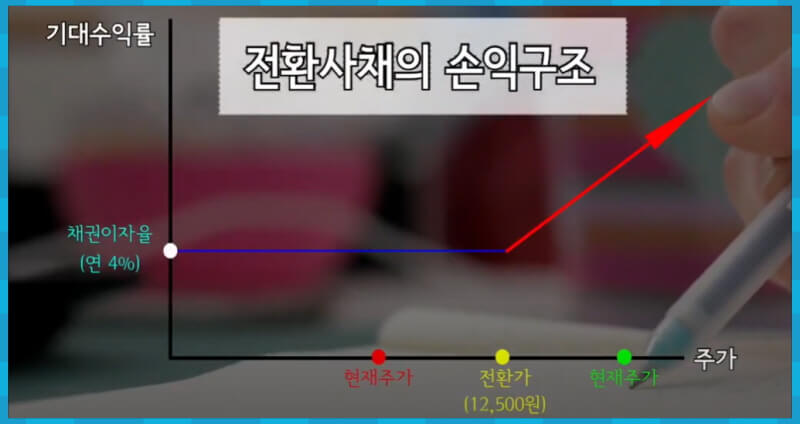

전환사채의 특징을 이해하셨으면 이러한 그래프를 그려보실 수가 있습니다. X축은 A 기업의 현재 주가고요. Y축은 여러분들의 기대 수익률입니다. 여러분들은 A 회사의 전환사채에 투자를 한 상황이고 전환가는 1만 2500원입니다. 그런데 주가가 현재 전환가 1만 2500원보다 아래예요. 그럼 여러분들은 아까 말씀드렸던 대로 전환권을 행사하지 않고 채권을 그대로 가지고 있겠죠. 이때 여러분들의 수익률은 채권에서 발생하는 연이자 4%입니다. 주가가 아무리 밑으로 떨어져도 여러분들이 전환권을 행사하지 않는다면, 채권 형태로 보유를 하시면서 연 4% 이자를 받을 수가 있는 겁니다.

자 그러면 이제 주가가 전환가 1만 2500원보다 높으면 어떻게 될까요? 아까 말씀드린 대로 여러분들은 전환권을 행사해서 시장에서 거래되는 주가와 전환가의 차이만큼은 이익을 보실 수가 있습니다. 그래서 시장의 주가가 올라가면 올라갈수록 여러분들의 수익은 그만큼 높아지는 거죠. 이 그래프를 전환사채의 손익구조라고 이야기합니다.

전환사채의 가치

그리고 손익구조 그래프를 통해 전환사채의 가치를 이렇게 표현할 수도 있습니다. 전환사채의 가치는 채권 가치와 전환권 가치 중에 큰 값이다.라는 식인데요. 여기서 전환권 가치는 시장에서 거래되는 주가와 전환 가액의 차이입니다. 아까 살펴보았듯이 전환가보다 시장에서 거래되는 주가가 낮을 때는 전환권 가치가 마이너스가 되게 됩니다. 즉 전환을 하게 되면 오히려 손해가 발생한다는 얘기죠. 그런데 채권 가치는 주가가 오르든 내리든 똑같습니다. 주가와는 상관없이 연이자 4%와 원금을 받게 되죠. 따라서 시장에서 거래되는 주가가 전환가보다 낮을 때는 둘 중에 채권의 가치가 더 큽니다.

그런데 주가가 전환가보다 높은 상황이라면 어떻게 될까요? 이제 가격이 올라갈 때마다 시장에서 거래되는 가격과 전환가의 차이만큼 이익이 발생하죠. 따라서 이 경우에는 채권 가치보다 전환권 가치가 더 크게 되는 겁니다. 자 이렇게 살펴보니 전환사채 뭔가 좋아 보이죠.

전환사채의 특징

|

|

전환사채는 좋은 투자 방법입니다. 왜 좋은지를 이렇게도 표현할 수 있습니다. 일반적으로 주식, 채권을 상대적으로 비교하면 주식은 위험자산, 채권은 안전자산이라고 이야기합니다. 주식은 위험자산인 만큼 기대수익률이 높고 채권은 안전자산인 만큼 기대수익률은 상대적으로 낮습니다. 즉 주식은 고위험, 고수익, 채권은 저위험, 저수익이라고 이야기를 할 수 있죠.

그렇다면 전환사채는 어떨까요? 위험 부분을 먼저 살펴보겠습니다. 아까 살펴보았듯이 전환을 통해 이익을 볼 수 있는 상황이 아니면 주식으로 전환하지 않고 채권으로 그냥 유지를 하면 됩니다. 즉, 주가가 아무리 떨어져도 나는 채권으로 보유를 하면서 이자와 원금만 받으면 되기 때문에 위험 측면에서는 채권의 특성을 가진다고 볼 수 있습니다. 그렇다면 기대수익 측면은 어떨까요? 주가가 전환가보다 오르게 되면 이제는 주식으로 전환을 해서 이익을 보실 수가 있습니다. 주가가 오르면 오름에 따라 나의 수익도 그만큼 높아지는 거죠. 즉 기대수익 측면에서는 주식의 특성을 가집니다. 자 어떠신가요? 위험은 낮으면서 기대수익은 높은 특성을 가지고 있죠.

마무리

정리하면 주식과 채권의 좋은 점을 뽑아서 가지고 있습니다. 이러한 특성을 보고 주식과 일반 채권에 비해 전환사채의 위험 수익 관계는 상대적으로 우월하다고 이야기합니다. 지금까지 전환사채의 기본적인 내용을 설명해 드렸습니다. 이해하기 쉬웠다면 다음에도 들려주세요.

사모펀드 PEF와 벤처캐피탈 VC의 특징과 차이점

투자를 하신다면 사모펀드와 벤처캐피탈이라는 용어를 한 번쯤은 들어 보셨을 텐데요. 금융권에서 그들만의 리그로 불리며 잘 알려지지 않은 사모펀드 PEF와 벤처캐피탈 VC의 특징 및 공통점 그

thesea76.tistory.com

저당권 질권 근저당권 근질권 5분 정리

이번 글에서는 저당권과 질권, 근저당권, 근질권에 대한 개념을 쉽고 빠르게 이해하는 시간을 가져보고자 합니다. 금융기관에서 대출을 받으시는 경우 분명히 언급한 네 가지 단어 중 하나는 들

thesea76.tistory.com

'돈 정보' 카테고리의 다른 글

| 디에스단석 DS단석 청약일, 배정일, 상장일, 주관사, 기업 전망 (1) | 2023.12.05 |

|---|---|

| OPEC 추가 감산, 제조업 생산 지표, 구리 가격과 실업률, 샴의 법칙 (0) | 2023.12.04 |

| 나의 연금을 한 번에 확인하는 방법 통합연금포털 (0) | 2023.12.02 |

| 미국 주식에 투자 중이라면 올해가 가기 전에 꼭 한번 매도하세요. (1) | 2023.12.02 |

| 청년 주택드림 청약 통장 청년 주택드림 대출 최저 금리까지 총정리 (0) | 2023.11.30 |

댓글