6% 연금을 통해서 월 100만 원의 연금을 받으려면 매달 얼마씩 내면 될까요? 오늘은 이런 궁금증에서 출발하였습니다. 여러분들이 노후에 한 달 100만 원씩 연금을 받고 싶다면 지금부터 매달 얼마씩 납입을 해야 할까 내가 도대체 얼마를 내야 나중에 한 달에 100만 원씩 연금 받을 수 있을까?

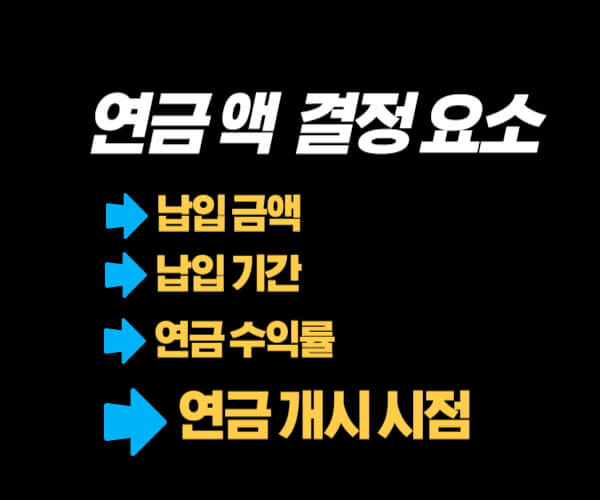

연금액을 결정하는 요소

이 궁금증에 대한 답을 여러분께 드리도록 하겠습니다. 노후에 한 달 100만 원씩 연금 받는 거 이 금액이 충분한지 그다음에 또 물가상승률을 감안할 때 적절한지 이런 부분은 우리가 접어두고 실제로 한 달에 100만 원 연금을 받기 위해서 어느 정도의 금액을 매달 내야 할지 한번 알아보도록 하겠습니다. 일단 금액을 알아보기 전에 우리가 먼저 아셔야 할 게 있는데요. 연금 액수를 결정하는 요소는 크게 네 가지 정도가 있습니다.

- 첫 번째 내는 금액 얼마를 내느냐

- 두 번째 내는 기간, 어느 정도의 기간을 내느냐

- 세 번째 연금 수익, 얼마의 수익을 내느냐

- 마지막으로, 연금 개시 시점, 언제 연금을 개시하느냐

|

|

이런 것이 연금액을 결정하는 네 가지 요소가 되겠죠. 다시 한번 내는 금액, 낸 기간, 연금 수익률 그리고 연금 개시 시점 물론 남녀에 따라 약간 연금액이 차이가 나긴 하겠지만, 남자는 비교적 짧게 사시기 때문에 여자에 비해 연금액이 높거든요. 미세한 차이는 차치하고 일단 크게 네 가지 변수에 따라서 연금액이 달라진다고 보시면 되겠습니다. 그렇다면 우리가 내는 금액을 많이 낼수록 그리고 기간을 오래 낼수록 수익률이 높을수록 연금을 늦게 개시할수록 연금액은 더 높아지겠죠.

스스로 정할 수 있는 변수

우리가 내는 금액, 내는 기간, 연금 개시 시점은 내가 정할 수 있는 변수입니다. 내가 더 많이 내면 되고, 내가 더 오래 내면 되고, 내가 늦게 받으면 되니까요? 반면에 연금 수익률은 내가 정할 수 없습니다. 괜히 높은 수익률 내려고 열심히 투자했다가 오히려 큰 손실을 보는 경우도 종종 있지 않습니까? 지금 퇴직연금이라든가 연금 계좌에서 손실을 보고 계신 분들이 적지 않습니다. 사실 이렇게 우리가 수익은 임의로 정할 수 없고 내가 받고 싶다고 해서 수익을 무작정 올릴 수 있는 것도 아니라는 사실입니다. 하지만 걱정할 필요가 없죠. 우리에게는 6% 연금이 있잖아요. 6% 연금에 가입하시면 납입 기간 10년 동안은 6% 단리를 보증해 드리고 이후부터 연금 받기 전날까지는 5%의 단리를 평생 보증하기 때문에 수익률에 있어서 웬만큼 투자해서 나올 수 없는 수익을 보여주고 있다는 사실이죠. 그렇기 때문에 기존 연금에 비해서 연금액이 높고요. 또 연금액이 가입 시점에 확정되어 있습니다.

연금 수령액을 가입 시점에 확정

일반적인 연금은 시간이 지나서 수익률이 얼마 날지 알 수 없고 또 기간이 지나 봐야 내가 얼마의 연금을 받을지 알 수 있겠지만, 이 6% 최저보증 연금은 가입 시점에 연금액을 확정하고 들어가기 때문에 좋은 연금이라고 볼 수 있습니다. 사실 연금을 설계하는 입장에서도 이렇게 연금액이 크든 작든 간에 고객에게 확정적인 연금액 수치를 제공해 드릴 수 있다는 것은 굉장히 큰 장점이 되는 상품이라고 볼 수 있습니다. 그렇다면 연금 수익률이 높게 확정이 되어 있다면 우리는 이제 내는 금액, 내는 기간, 연금 개시 시점 이 세 가지 변수를 조정함으로써 연금을 더 많이 받을 수 있는 포트폴리오를 구성할 수 있겠죠. 그렇다면 6% 연금을 통해서 노후에 월 100만 원의 연금을 받으려면 지금부터 매달 얼마씩 내면 될까요?

연령별 납입 금액

| 월납입 금액 | 매월 연금 수령액 100만원, 10년납, 65세 연금 개시 | |

|---|---|---|

| 남 | 여 | |

| 15세 | 520,000 | 550,000 |

| 20세 | 570,000 | 590,000 |

| 25세 | 620,000 | 640,000 |

| 30세 | 680,000 | 710,000 |

| 35세 | 750,000 | 780,000 |

| 40세 | 880,000 | 920,000 |

| 45세 | 1,050,000 | 1,090,000 |

| 50세 | 1,280,000 | 1,330,000 |

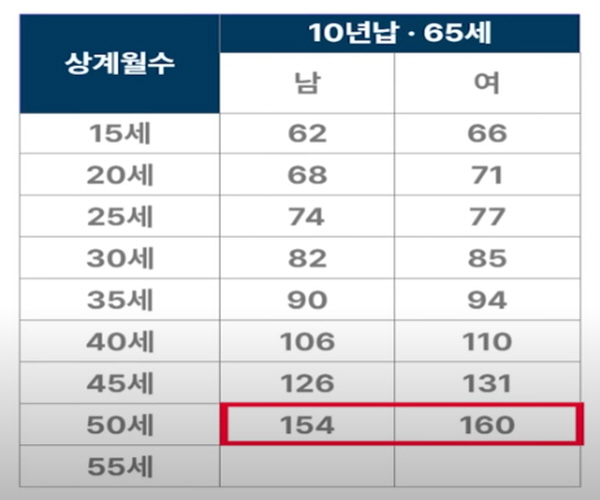

금액을 한번 알아보도록 하겠습니다. 10년 납입 65세 연금 개시 시점부터 한번 알아보도록 하겠습니다. 이 조건으로 해서 설계했을 때 한번 보시면 50세 남성이 6% 연금에 가입해서 월 100만 원의 연금을 받기 위해서 매달 내야 하는 금액은 월 128만 원입니다. 여자의 경우에는 133만 원 내셔야 합니다. 약 130만 원 정도의 금액을 10년간 납입한 이후에 65세부터 연금 받으신다면 매달 100만 원씩 돌아가시는 날까지 확정적인 연금액을 받을 수 있다는 사실입니다. 실제로 상계월수를 따져봐도 153개월 정도가 나옵니다. 상계월수, 여러분 뭔지 아시죠. 내가 낸 원금을 돌려받는 데 걸리는 시간입니다. 130만 원씩 10년 냈으니까. 100만 원씩 연금으로 받음으로써 153개월 약 13년 정도를 받으면 원금을 다 받을 수 있고요. 그다음부터는 전부 수익을 받는다는 얘기죠. 65세 연금을 개시했기 때문에 78세까지만 살면 원금을 회수할 수 있고 90세까지 살면 원금의 두 배, 그 이상 살면 훨씬 더 많은 금액을 받을 수 있다는 사실입니다.

가입 나이를 낮추었을 때

혹시 일찍 돌아가신다고 하더라도 남은 원리금을 전부 다 상속해 주기 때문에 낸 돈과 이자를 날릴 가능성은 없다는 사실이죠. 지금은 50세에 가입하신 경우를 말씀드리는 거고. 일찍 가입할수록 더 유리하다고 했으니 이제 가입 나이를 좀 더 낮추어 보도록 하겠습니다. 45세의 남성인 경우에는 한 달에 105만 원씩 10년간 납입하고 65세부터 연금 개시하면 매달 100만 원의 연금을 평생 받을 수 있습니다. 여성의 경우에는 109만 원 정도죠. 상계월수는 126개월 정도 나옵니다. 65세부터 개시해서 75세까지만 받으면 원금 다 받을 수 있고 85세까지 받으면 두 배, 95세까지 받으면 세 배의 금액을 받게 되죠. 40세에 가입하니까 남자의 경우에는 88만 원씩만 10년 내시면 되는 것이고요. 여자는 92만 원만 10년 내시면 100만 원씩 평생 받을 수 있습니다. 나이가 어릴수록 점점 더 납입액이 낮아지겠죠. 15세에 가입한다면, 한 달에 52만 원 정도만 내도 10년 간만 내면 노후에 두 배 금액인 100만 원을 평생 받을 수 있다는 사실입니다. 하지만 매달 50만 원 내는 것도 사실 적은 금액은 아니죠. 특히 애들 앞으로 한 달에 50만 원씩 내주기도 쉬운 일이 아닙니다.

연금 개시 시점을 늦추면

| 월납입 금액 | 매월 연금 수령액 100만원, 10년납, 65세 연금 개시 | 매월 연금 수령액 100만원, 10년납, 70세 연금 개시 | ||

|---|---|---|---|---|

| 남 | 여 | 남 | 여 | |

| 15세 | 520,000 | 550,000 | 440,000 | 460,000 |

| 20세 | 570,000 | 590,000 | 480,000 | 500,000 |

| 25세 | 620,000 | 640,000 | 520,000 | 540,000 |

| 30세 | 680,000 | 710,000 | 560,000 | 580,000 |

| 35세 | 750,000 | 780,000 | 620,000 | 640,000 |

| 40세 | 880,000 | 920,000 | 680,000 | 710,000 |

| 45세 | 1,050,000 | 1,090,000 | 800,000 | 830,000 |

| 50세 | 1,280,000 | 1,330,000 | 960,000 | 990,000 |

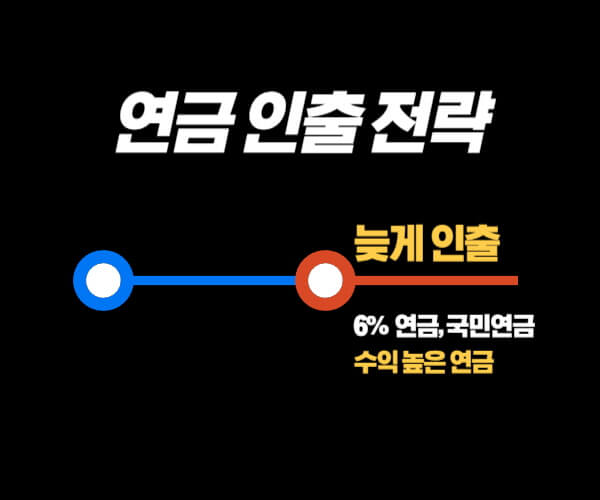

그렇다면 연금 조건을 한번 바꿔서 생각해 보도록 하겠습니다. 아까 연금액을 결정하는 요소가 내는 금액, 낸 기간, 연금 개시 시점이라고 했는데요. 연금 개시 시점을 한번 늦춰보도록 하겠습니다. 지금은 65세 받는 걸로 계산했는데 70세에 연금 개시하는 걸로 계산해 보도록 하겠습니다. 70세면 빠르냐 늦으냐에 대한 갑론을박이 있으시겠지만, 평균 수명이 길어지면서 이제 70세도 청춘이죠. 아직도 젊기 때문에 70세에 연금 개시한다는 조건으로 보도록 하겠습니다. 50세에 가입하셨을 경우에 한 달에 96만 원만 내면 70세부터는 100만 원씩 평생 받을 수 있는 거죠. 납입액이 100만 원 이하로 떨어지게 됩니다. 좀 전에 우리가 비교해 봤던 65세에 개시하는 경우에는 남자의 경우에 한 달에 128만 원을 10년간 내야 노후에 100만 원씩 평생 받을 수 있었는데, 70세에 개시한다고 해서 5년만 늦추니까 납입액이 무려 30퍼센트 가까이 다운됩니다. 여성의 경우에도 99만 원으로 100만 원 이하로 떨어지게 됩니다. 45세, 40세 쭉 금액을 보시면 아시겠지만, 우리가 65세에 연금을 개시했을 때보다 납입액이 많게는 30% 적게는 20~10% 정도 납입액이 떨어집니다. 내가 65세에 개시하기 위해서는 한 달에 100만 원 내야 한다는 가정이 있다면 연금 개시를 70세로 늦춘다면 80만 원씩만 내도 동일한 연금액을 70세부터 평생 받을 수 있다는 사실이죠. 자 그렇다면 여러분들이 연금 개시 시점을 한번 고민해 보는 것도 더 많은 연금 받는 데 큰 도움이 되실 거라고 생각합니다. 물론 여러분들이 연금을 일찍 받고 싶다면 어쩔 수 없겠지만, 우리가 연금이라는 것이 연금 개시할 때 반드시 6% 연금을 먼저 받는 건 아니거든요. 6% 연금이라든가 국민연금처럼 늦출수록 연금액이 늘어나는 연금들은 더 늦게 시작하고 손실 가능성이 있는 연금이나 금리와 수익이 낮은 연금들을 먼저 인출하면 이것이 사실 연금 인출 설계에서 굉장히 중요한 전략이거든요. 그렇다면 이런 6% 연금은 65세 받는 것보다 70세에 받는 것이 납입 부담도 적고 연금액도 많이 받을 수 있는 방법이죠.

|

|

납입 기간을 늘리면

| 월납입 금액 | 매월 연금 수령액 100만원, 10년납, 65세 연금 개시 | 매월 연금 수령액 100만원, 10년납, 70세 연금 개시 | 매월 연금 수령액 100만원, 20년납, 70세 연금 개시 | |||

|---|---|---|---|---|---|---|

| 남 | 여 | 남 | 여 | 남 | 여 | |

| 15세 | 520,000 | 550,000 | 440,000 | 460,000 | 240,000 | 250,000 |

| 20세 | 570,000 | 590,000 | 480,000 | 500,000 | 260,000 | 270,000 |

| 25세 | 620,000 | 640,000 | 520,000 | 540,000 | 280,000 | 300,000 |

| 30세 | 680,000 | 710,000 | 560,000 | 580,000 | 310,000 | 330,000 |

| 35세 | 750,000 | 780,000 | 620,000 | 640,000 | 350,000 | 360,000 |

| 40세 | 880,000 | 920,000 | 680,000 | 710,000 | 390,000 | 410,000 |

| 45세 | 1,050,000 | 1,090,000 | 800,000 | 830,000 | 460,000 | 480,000 |

| 50세 | 1,280,000 | 1,330,000 | 960,000 | 990,000 | ||

그러면 내는 금액, 연금 개시 시점을 조정했으니까 납입 기간을 한번 늘려서 얼마나 적은 금액으로 더 많은 연금 받을 수 있는지 한번 알아보도록 하겠습니다. 보통 납입 기간은 딱 10년 납입을 추천해 드리고 있습니다. 납입하다가 포기하면 안 되니까요? 그런데 금액이 많지 않고 또 일찍부터 가입할 수 있다면 납입 기간을 늘리는 것도 하나의 방법입니다. 만약에 우리가 10년 납입이 아니라 20년 납입을 하고 70세에 연금 받는다고 하면 45세 가입을 해서 한 달에 납입해야 할 금액이 46만 원으로 떨어집니다. 아까 10년 납 65세에 개시했을 때가 100만 원 넘게 매달 내야 했던 것에 비해서 절반 이하로 떨어지는 것이죠. 46만 원을 20년간 내셔서 70세부터 연금 받으면 매달 100만 원씩 연금 받을 수 있다는 사실입니다. 40대도 마찬가지입니다. 39만 원으로 떨어지고요. 20대를 보면 금액이 아예 30만 원 이하가 됩니다. 아마 이렇게 연금 받으시게 되면 연금 개시해서 한 오육 년이면 내가 낸 원금 다 회수할 수 있을 것이고 만약에 오래 살아서 90세, 100세까지 산다면 내가 낸 원금의 5배 이상을 받게 되는 높은 수익이 발생하는 것이죠. 그러면 우리 자녀를 위해서 한 달에 50만 원, 100만 원 연금 내주는 건 부담스럽지만 한 달에 20~30만 원 정도 20년간 내주는 거 그렇게 어렵지 않고 나중에 자녀가 성장해서 본인이 직장을 얻으면 네가 스스로 내도록 하는 것도 받는 자녀 입장에서도 큰 부담은 되지 않을 거라는 사실입니다. 자 그렇다면 이제 우리가 내는 금액과 내는 기간, 연금 개시 시점을 조절한다면 적은 금액으로도 더 많은 연금액을 만들 수 있다는 사실을 확인했습니다.

물가 상승률 해체

이쯤 해서 다시 물가 상승률 시비를 거시는 분들이 아마 있을 겁니다. "100만 원 연금 받는 거 좋아 근데 지금 100만 원도 큰 금액이 아닌데 앞으로 20,30년 40년 후에 100만 원 받는 게 과연 얼마나 되겠어! 큰 가치가 안 될 거야" 얘기하시는 분들이 계실 겁니다. 물론 여러분 말씀도 맞는 얘기입니다. 하지만 내는 금액이 얼마라고 그랬죠. 한 달에 30만 원만 내고도 나중에 100만 원 받을 수 있다고 말씀드리지 않았습니까? 30만 원 내서 나중에 100만 원 평생 받는다면 물가 상승률을 해제할 만큼 충분한 금액 아니겠습니까. 만약에 20,30대에 100만 원씩 낸다면 연금액은 300만 원 받을 수 있다는 사실입니다. 비율로 따지면 적은 금액이 아닙니다. 그리고 6% 연금에 가입하셨기 때문에 이 정도 받을 수 있는 겁니다. 여러분이 그냥 은행 예·적금을 했다면 예·적금에 30만 원씩 열심히 부어봐야 나중에 65세에 100만 원은커녕 50만 원도 못 받으실 겁니다. 그렇기 때문에 충분히 물가 상승률을 해체할 수 있는 가치가 있다는 사실 여러분이 확인해 보시면 되겠습니다. 그리고 여러분들이 받는 금액은 물가의 상승률을 계산하면서 내는 금액은 물가 상승률을 계산 안 하시는 분들이 굉장히 많습니다. 이것도 오류입니다. 결국은 물가가 오르면 받는 금액의 가치가 떨어지지만 내가 내는 금액의 가치도 떨어지는 것이죠. 여러분들이 지금 매달 10만 원씩 내실 겁니다. 10년이 지나도 20년 지나도 10만 원 내는 거 아니겠습니까? 내가 내는 돈의 가치는 20년 전 가치를 그대로 내고 있으면서 내가 받는 금액의 가치만 물가 상승률을 보존받기 원하는 것 이게 정말 도둑 심보 아니겠습니까. 결국은 여러분들이 내가 받는 금액의 화폐 가치를 보장받고 싶으시다면 내가 내는 금액도 물가 상승률만큼 올려내셔야 맞는 거죠. 인플레이션을 해지하고 싶으시면 물가가 상승하는 만큼 여러분 연금액도 10만 원, 15만 원, 20만 원, 25만 원 물가가 오르는 만큼 더 올려내시면 자연이 모든 연금, 모든 금융 상품의 물가 상승률 문제는 해결되게 되어 있다는 사실입니다.

연금의 본질

또 하나 더 웃긴 게 있습니다. 사실 이렇게 연금이 화폐 가치를 보장해 주고 수익을 많이 내고 다 중요하지만 우리가 투자하면서 날리신 금액도 많이 있어요. 여러분 사실 주식이나 코인 해서 거의 다 날린 투자 자산도 있지 않습니까? 빌려줬다 못 받고 떼인 금액도 많지 않습니까? 사실 이런 상품들은 물가 상승률은 고사하고 원금도 못 건진 겁니다. 여러분 되게 아이러니한 게 뭐냐면 수십 년 전에 내 돈 떼어먹고 도망간 친구 있잖습니까? 그런 친구는 잊어버리고 삽니다. 그런데 내 옆에서 수십 년간 힘이 되어준 배우자, 이 배우자들에게는 맨날 불만 제기하는 거예요. 진짜 옆에서 끝없이 도와준 사람들에게는 불만만 쌓이는 것이고 과거에 더 큰 사고를 쳤던 놈들은 오히려 잊어버리고 산다는 사실입니다. 이렇게 저렇게 날리시는 것보다는 최저 보정 연금을 통해서 일정한 화폐 가치도 지키면서 연금액도 준비하는 것이 여러분 노후에는 큰 도움이 되신다는 사실 꼭 명심하시기 바랍니다. 한 달에 100만 원씩 연금 평생 받기 위해서 지금부터 얼마를 매달 납입하셔야 하는지에 대한 금액 알려드렸습니다. 여러분 연금 준비하는 데 참고하시기 바라겠습니다. 노후에 얼마를 받느냐보다 평생 고정적인 금액을 받게 되는 마음의 평화 이것이 더 중요하다는 사실을 꼭 한번 명심해 보시고 연금의 본질을 먼저 이해하고 나서 숫자를 한번 따져보시기를 바랍니다.

'돈 정보' 카테고리의 다른 글

| 맥쿼리인프라 유상증자 일정, 신주인수권, 구주주 청약, 초과 청약 가능 (0) | 2023.07.23 |

|---|---|

| 사업자등록을 하고 일주일 동안 해야 하는 것들 (0) | 2023.07.23 |

| 평생 월 200만원을 국민연금으로 받을 수 있을까? (0) | 2023.07.22 |

| 사업소득 프리랜서, 비용처리, 적격증빙, 인건비 신고 (1) | 2023.07.22 |

| 월배당 ETF 종류와 분배율, 분배금으로 알아보는 ETF (0) | 2023.07.22 |

댓글